트렌드 리포트

Trend ReportTelco의 미디어 사업

진출 동향 및 전략

김회재

(대신증권 통신/미디어산업 수석연구위원)

-

미디어 산업은 광고-콘텐츠-유료방송의 밸류체인으로 구성되어있다. 통신 서비스 사업자(이하 통신사)의 미디어 사업은 1990년대 말에 지상파의 재전송의 역할로 시작된 유료방송 중 2002년의 위성방송과 2006년의 IPTV로부터 시작했다.

이후 IPTV의 영역이 실시간 방송에서 VOD로 확대되고, 2011년 LTE(Long Term Evolution, 4세대 이동통신) 도입을 계기로 모바일 IPTV(OTT)로 진화하는 과정에서 수익 모델로 광고가 도입되면서, 통신사의 미디어 사업은 미디어 렙사의 영역으로 확대됐다. 2021년 현재 통신은 ‘5G 2주년’을 맞이하며 다시 한 번 미디어 산업의 중심인 콘텐츠의 영역까지 사업 확장을 추진 중이다. -

1들어가며미디어 산업은 광고-콘텐츠-유료방송의 밸류체인으로 구성되어있다. 통신 서비스 사업자(이하 통신사)의 미디어 사업은 1990년대 말에 지상파의 재전송의 역할로 시작된 유료방송 중 2002년의 위성방송과 2006년의 IPTV로부터 시작했다.

이후 IPTV의 영역이 실시간 방송에서 VOD로 확대되고, 2011년 LTE(Long Term Evolution, 4세대 이동통신) 도입을 계기로 모바일 IPTV(OTT)로 진화하는 과정에서 수익 모델로 광고가 도입되면서, 통신사의 미디어 사업은 미디어 렙사의 영역으로 확대됐다. 2017년 넷플릭스(Netflix)가 한국에서 서비스를 시작하면서 OTT들 간 오리지널 콘텐츠 확보 경쟁이 시작되었다. 2019년 5G 도입을 계기로 초고화질 영상에 대한 수요도 증가하면서, 통신사의 미디어 사업은 콘텐츠의 기획/제작/공급/유통의 영역까지 확대되는 중이다.

흔히 통신 비즈니스를 ‘덤 파이프(Dumb Pipe)’라고 표현한다. 통신사들은 매년 수 조원씩의 네트워크 구축 비용을 투자해서 월 정액형의 유무선 인터넷 서비스를 제공하지만 네트워크는 단순 연결수단에 그치며 정작 돈을 버는 사업자들은 네트워크에 흘러 다니는 콘텐츠들을 공급하는 사업자들이라는 다소 자조적인 표현이다.

통신사들은 2006년 광랜과 3G를 도입하면서 단순한 회선 사용료를 넘어서 부가가치를 창출할 수 있는 콘텐츠 영역으로 사업 확장을 시도했다. 하지만 당시에는 경직된 통신이 자유로운 콘텐츠를 품을 수 있는 환경이 조성되지 않아서 성과를 거두지 못했다. 그로부터 15년이 지난 2021년 현재 통신은 ‘5G 2주년’을 맞이하고 있다. 그 동안 통신은 유연해졌고, 콘텐츠는 보다 체계화되면서 통신이 다시 한 번 미디어 산업의 중심인 콘텐츠의 영역까지 사업 확장을 추진 중이다. 출처: 대신증권 Research Center

출처: 대신증권 Research Center -

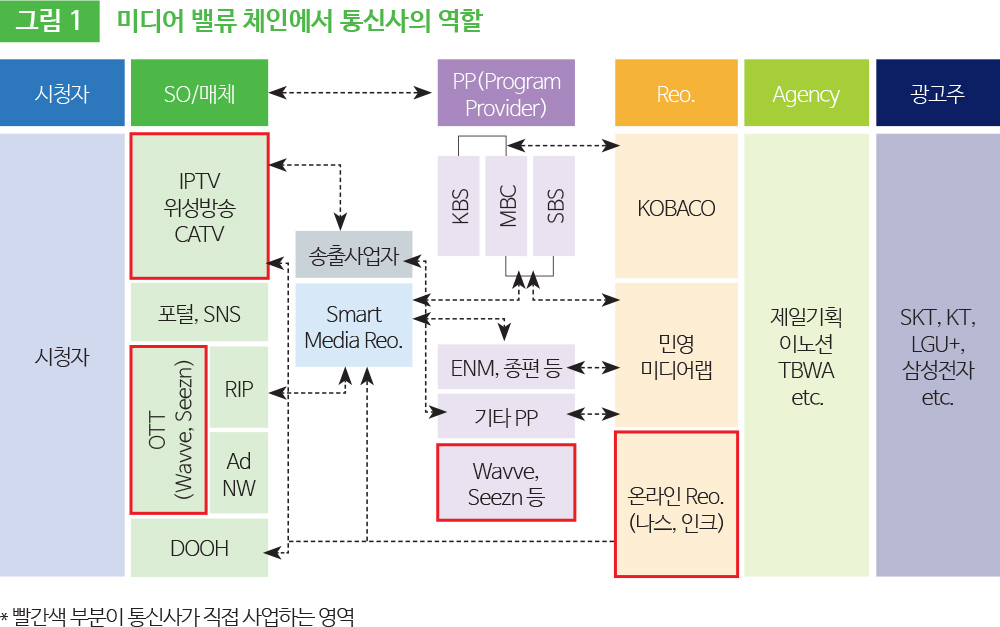

2 유통신사 미디어 사업 진출의 시작, 유료방송미디어 산업은 광고-콘텐츠-유료방송의 밸류체인으로 구성되어있다. 광고주의 광고비를 재원으로 드라마, 예능 등의 콘텐츠가 만들어지고 이를 유료방송 사업자들이 소비자에게 전달하는 구조이다. 통신사들은 밸류체인 내에서 유료방송의 영역을 담당하고 있다. 유료 방송은 IPTV와 위성방송, 케이블TV 3가지 형태로 구성되어 있는데, IPTV와 위성방송은통신사들이 직접 운영하는 플랫폼이며, 케이블TV도 점차 통신사들이 인수하는 중이다.

지상파 방송콘텐츠와 일부 개별 PP(Program Provider)들의 콘텐츠 전송으로 시작한 케이블TV 사업은, 케이블의 남는 용량을 활용해서 2000년도 초반에 초고속 인터넷 사업에 진출한다. 한편, 통신사들은 1990년대 말에 기존 전화선(PSTN, Public Switched Telephone Network)을 활용해서 인터넷 서비스를 제공하고 있었다.

ADSL(Asymmetric Digital Subscriber Line)로부터 시작해서 VDSL(Very high-bitrate Digital Subscriber Line)로 진화한 후, 전화선과는 별개로 가정에 직접 UTP(Unshielded Twisted Pair cable) 케이블을 통해 인터넷 서비스를 제공하는 초고속 인터넷 서비스로 진화한 시점이 2000년도 초반이다.

즉, 통신사들이 전화선 기반의 저속 인터넷에서부터 진화하여 본격적으로 초고속 인터넷 서비스 시장에 진출한 시점에 케이블TV 사업자들도 초고속 인터넷 서비스 시장에 진출하면서 경쟁 구도가 형성되었다. 이에 통신사들도 유료방송 시장에 진출하면서 IPTV방식을 도입했다. 초고속 인터넷 서비스를 제공하면서 남는 용량에 TV 방송 콘텐츠를 실어 나르는 방식이다.

지상파 콘텐츠의 재전송으로 시작된 유료방송 사업은 2000년대 후반에 5대 MPP(Multi Program Provider) 중심의 케이블TV, 통신 3사의 IPTV, 위성방송으로 통신 3강 체제가 자리를 잡았다. 3강 구조에 변화가 생긴 계기가 바로 지상파의 디지털 전환이다. 디지털 시대에 진입하면서 2013년 1월부터 모든 지상파 콘텐츠는 디지털 방식으로만 전송하도록 변경되었다. IPTV와 위성방송은 처음부터 디지털 방식으로 서비스를 시작했지만, 케이블TV는 아날로그 방식으로 시작했기 때문에 디지털 전송을 위해서는 다시 대규모 투자가 필요했다. 케이블TV는 디지털 전환에 소극적이었다. 고화질과 양방향 통신 및 VOD에 대한 수요가 증가하면서 소비자들은 자연스럽게 통신사들이 운영하는 IPTV와 위성방송으로 이동하게 되었다.

가입자의 이탈이 지속되면서 케이블TV는 사업 철수를 결정하게 되고, CJ헬로는 LGU+가, 티브로드는 SK브로드밴드가 인수했고, HCN은 KT 스카이라이프가 인수를 추진 중이다. 딜라이브와 CMB도 케이블TV 사업의 철수를 검토 중인 것으로 알려져 있다.(’21.5월 기준)이로써 미디어산업 내 광고-콘텐츠-유료방송의 밸류체인 중 소비자들이 가장 직접 접하게되는 유료방송은 지상파 방송콘텐츠 재전송에서 시작하여 디지털 전환을 계기로 통신사들이 대부분의 시장을 차지하는 형태로 바뀌게 되었다. -

3 광고로 넓혀가는 통신사들의 미디어 사업 영역

3.1 IPTV, OTT로 진화하며 광고의 영역으로 이동

가정에서 이용하는 유선 기반의 IPTV는 모바일 IPTV, 즉 OTT의 형태로 한 단계 더 진화하게 되고, 이를 계기로 통신사의 미디어 사업은 밸류체인의 시작인 광고의 영역으로까지 진출하게 된다.

SKT는 자회사 SK브로드밴드를 통해 옥수수라는 모바일 IPTV를 운영 중이었고, KT는 올레TV 모바일, LGU+는 U+TV모바일을 도입했다. 여기에 PP사업자인 CJ ENM은 tving을, 종합편성채널인 JTBC도 자체 모바일 TV를, 그리고 지상파 3사는 연합 플랫폼인 Pooq을 도입했다.

IPTV는 가정에 공급되는 인터넷 선에 셋톱박스를 연결하고 셋톱박스가 다시 TV로 연결되면서 콘텐츠가 TV에 방영되는 방식이다. 2011년에 도입된 LTE는 시청행태를 크게 바꿔놓았다. 이동 중에도 가정에서 이용하는 유선 초고속 인터넷과 동일한 속도의 안정적인 서비스 제공이 가능해지면서 모바일 환경에서 TV를 볼 수 있는, 즉 셋톱박스를 건너뛰는 OTT가 등장하게 된 것이다.

앞서 언급한 통신사 IPTV의 케이블 TV 흡수 합병은 디지털 전환이 계기가 되었지만, OTT의 등장과도 무관하지 않다. 통신사들은 IPTV의 복제판인 모바일 IPTV를 도입했고, 이를 자사의 모바일 가입자들에게 유선 IPTV와 모바일 IPTV의 연계 서비스로 제공한 것도 케이블TV 가입자들이 이탈하는 중요한 원인으로 작용했다. 모바일 IPTV는 IPTV와 동일한 콘텐츠를 모바일 환경에서 제공하는 것으로 시작된 후, 일부 모바일에서만 시청이 가능한 오리지널 콘텐츠를 추가하면서 나름 무선 통신서비스의 부가서비스로서 자리를 잡아갔다. 이러한 형태에 변화가 생기기 시작한 것은 2017년에 한국에 넷플릭스가 상륙하면서부터 이다. 넷플릭스는 미국을 중심으로 한 글로벌 콘텐츠를 제공하는 OTT이다. 지난 2021년 3월 기준 전세계 가입자는 2.1억 명으로 가장 많은 가입자 기반을 확보하고 있고, 2021년에예상되는 글로벌 콘텐츠 투자비용은 21조원이며 한국에서만 6,000억 원 가량의 콘텐츠 투자를 계획하고 있다.

넷플릭스로 인해 미국에서는 코드 커팅(Cord Cutting) 현상이 가속화되고 있다. 미국은 동서간의 시차가 3시간이기 때문에 실시간 방송의 수요가 크지 않고, 유료방송의 이용료가 한국의 10배 수준인 월 100달러 이상을 지불해야 하기 때문에, 월 $10 수준의 넷플릭스와 같은 OTT가 빠르게 유료방송 시장을 장악해가고 있다.

반면, 한국의 국내 OTT의 경우 처음부터 유선 유료방송의 단순 모바일 버전인 구독형 VOD로 시작했지만, 가입자 기반이 약하기 때문에 오리지널 콘텐츠 도입 등 투자 확대를 위해서는 일부 광고가 삽입되는 AVOD 형태를 띌 수 밖에 없다.3.2 미디어 렙사의 영역으로 진출한 통신사

IPTV를 통해 미디어 사업을 시작한 통신사들은 미디어 산업 밸류체인의 중심인 콘텐츠 영역으로 사업을 확장한다. 2006년 SK텔레콤은 영화 및 기타영상물 제작과 투자 배급 및 엔터테인먼트 사업을 하는 IHQ를 인수했고, KT는 2005년 영화 제작사 싸이더스 FNH를 인수하면서 콘텐츠 영역으로의 진입을 시도했다.

통신사들은 연간 수조 원의 투자를 통해 네트워크를 구축해서 전 국민을 대상으로 서비스를 제공하는 사업을 하므로 체계적인 운영이 필요했고, 통신사의 운영 시스템에 콘텐츠 사업은 녹아들기 힘들었다. 달리 표현하면 경직된 통신문화와 자유분방한 DNA의 콘텐츠 사업은 조화를 이루기가 힘들었던 것이다. 결국, 통신사들은 콘텐츠 자회사들을 모두 매각하게 된다.

이후 통신사들이 진출한 영역이 광고이다. 광고는 미디어 산업 밸류체인의 시작이다. 소비자들이 통신사가 제공하는 IPTV에 월평균 1만원 이상을 지불하는 이유는, 광고비를 재원으로 만들어지는 콘텐츠를 소비하기 위함이다. 광고 시장은 다시 광고주-광고대행사-렙사 (Representative)-PP로 구성된다. 통신사들이 진출한 광고영역은 바로 미디어 렙사의영역이다. 통신사의 미디어 사업은 유료방송의 유선 IPTV로부터 시작했는데, 초기에는 실시간 방송 위주로만 서비스를 제공 후, 점차 콘텐츠에 대한 소비가 증가하면서 VOD가 활성화 되는 과정에서 통신사들은 자연스럽게 VOD에 삽입되는 광고를 취급하게 된다. IPTV가 LTE 도입 후 모바일 IPTV로 진화하고 오리지널 콘텐츠에 대한 투자비 회수를 위해 광고가 삽입되면서 모바일 영역에서도 자연스럽게 광고를 취급하게 된다.

지상파의 경우에는 광고비 집행 시 광고주가 광고대행사를 거쳐 직접 매체에 집행할 수 없도록 법으로 정해져 있다. 반드시 렙사를 거쳐야 하고 이 역할을 하는 곳이 한국방송광고진흥공사이다. 이는 방송이 지나치게 상업화되는 것을 방지하기 위한 공공적인 성격이 강하다. 이후 법 개정을 통해 KBS, MBC, EBS는 한국방송광고진흥공사를, 민영방송인 SBS는 별도의 렙사를 거치고 있다. 종합편성채널도 일정 부분 공공적인 성격을 띠고 있어서 광고집행 시 반드시 렙사를 통하도록 되어있고, 각각 별도의 렙사를 통해 광고비가 집행되고 있다. TV 광고 중에서도 CJ ENM 등 종합편성이 아닌 일반 PP의 경우와 뉴미디어 매체의 경우는 렙사를 거쳐야 하는 의무는 없지만, 렙사가 보유한 방대한 데이터와 렙사 체제의 편의성으로 인해 여전히 렙사는 광고시장에서 중요한 역할을 하고 있다. 통신사들은 렙사 중에서도 TV가 아닌 디지털 매체를 전문으로 취급하는 미디어 렙사의 영역에 진출했다.

KT는 2008년 나스미디어를 인수했고, SKT는 2019년에 인크로스를 자회사로 편입했다. 미디어 렙사는 광고대행사가 제작한 광고물을 IPTV, 네이버, 카카오, 유튜브, 각종 모바일 애플리케이션 등 유무선 디지털 매체에 공급하는 역할을 한다. 이러한 디지털 매체는 바로 통신사가 제공하는 유무선 네트워크 기반에서 제공되는 서비스이기 때문에, 통신사가 미디어 렙사의 영역에 진출한 것은 업무 관련성이 높고 시너지도 잘 나타난다.

특히, SKT의 인크로스 인수는 매우 성공적인 사례이다. SKT가 인수한 후 지난 2년간 인크로스의 기업가치는 2배로 성장했다. 인수 후 티딜이라는 새로운 비즈니스도 시작했다. SKT가 보유한 방대한 데이터를 활용해서 인크로스가 맞춤형 광고를 제공하는 컨셉이다. SKT는 3,200만 명의 국내 최대 이동통신 가입자 기반을 가지고 있고, 내비게이션 ‘T맵’을 운영하면서 위치 기반의 정보와 ‘11번가’를 통해 쇼핑 정보를 보유하는 등 빅데이터를 보유한 사업자이다. 이를 기반으로 광고의 새로운 영역인 맞춤형 광고 시장에 성공적으로 진입했다. SKT는 빅데이터를 인크로스에 제공하는 역할도 하지만, SKT의 OTT 플랫폼인 Wavve 등이 인크로스가 광고주의 광고를 맵핑하는 매체로도 작용한다.

KT도 유무선 풍부한 데이터를 기반으로 나스미디어와 맞춤형 광고를 준비 중이고, 특히, IPTV 1위 사업자로서 보유한 방대한 데이터를 기반으로 어드레서블TV(Addressable TV)1시장으로의 진출을 준비 중이다.

이렇게 통신사들은 미디어 사업의 출발점인 광고에서 미디어 렙사의 영역에 성공적으로 자리를 잡아가고 있다. 이제 통신사의 미디어 사업은 밸류체인의 중심이자 가장 중요한 콘텐츠 영역으로까지 진출하고 있다.- 동일 시간, 동일 채널에 시청 이력 등의 빅데이터를 기반으로 가구별로 다른 광고를 송출하는 방식

-

4콘텐츠, 5G의 중요한 수익원통신사가 콘텐츠 영역으로 진출하는 첫 번째 이유는 콘텐츠가 5G의 중요한 수익원이기 때문이다. 2011년 도입된 LTE는 이동 중에도 유선 초고속 인터넷 속도를 제공하면서 데이터 소비가 매우 증가했다. 2012년 1월 월평균 인당 데이터 사용량은 1.5GB였고, 2020년 8월에는 10GB를 넘어섰다. 2019년 4월에 시작된 5G의 경우는 월평균 인당 데이터 사용량이 22GB로 시작해서, 2021년 3월 기준 26GB까지 증가했다. 전체 모바일 데이터 사용량은 2012년 1월 29PB(Peta Byte)에서 2021년 3월 635PB로 25배 증가했다.2

데이터 사용량 증가에 주목하는 이유는 데이터가 바로 수익이기 때문이다. 2012년 1분기부터 단말기유통구조개선법이 도입되면서 보조금에 상응하는 요금할인제가 도입되기 전인 2014년 4분기까지 통신사의 ARPU(Average Revenue Per user,가입자당 매출)는 13~45% 증가했다(SKT 13%, KT 26%, LGU+ 45%). 소비자들은 더 많은 데이터를 사용하기 위해 3G에서 LTE로 그리고 다시 5G로 옮겨가는 과정에서 더 높은 요금을 지불하고 있다.

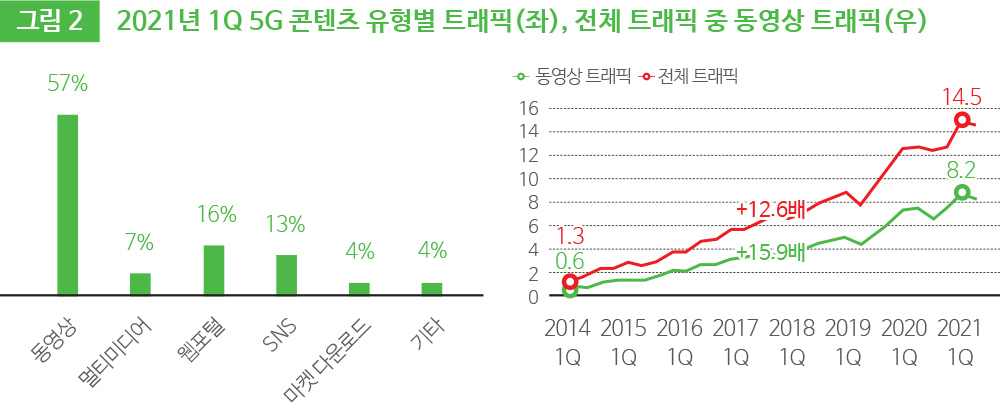

2021년 1분기 기준 모바일 트래픽을 콘텐츠의 유형으로 구분해보면, 동영상이 57%로 1위를 차지하고 있다. 웹포털은 16%로 2위, SNS가 13%로 3위이다. 과학기술정보통신부의 데이터가 제공된 2013년 4분기부터 2021년 1분기까지 멀티미디어 콘텐츠에 의한 데이터 사용량은 13배 증가했는데, 동영상 사용은 동기간 16배 증가했다. 통신사가 콘텐츠 특히, 드라마와 같은 동영상 콘텐츠 사업에 직접 뛰어드는 첫 번째 이유는 바로 데이터 사용량을 증가시키기 위함이다.

2019년 4월 시작된 5G 시대에서의 동영상의 역할은 더욱 커지고 있다. 동영상의 화질은 꾸준히 선명해지고 있다. UHD(Ultra HD)는 가로 3,840, 세로 2,160의 800만 화소로 구현된다. UHD는 가로의 화소가 3,840이어서 4K라고도 불린다. UHD보다 4배 더 선명한 QUHD(Quadruple UHD)는 가로 7,680, 세로 4,320의 3,200만 화소로 구현되며 8K UHD라고도 불린다. 화소수가 많다는 것은 그 만큼 동일한 시간 동안에 더 많은 데이터의 전송이 필요하다는 것을 의미한다. 단말기와 네트워크 환경마다 차이는 있지만, 스마트폰으로 FHD 영상을 한 시간 시청할 경우 약 1GB의 데이터가 소비된 데 비해, UHD 영상을 한시간 시청할 경우는 약 6GB의 데이터가 소비된다. 그리고 아직 상용화는 되지 않았지만, 홀로그램의 경우는 스마트폰 크기 정도의 영상을 구현하는데 평면 영상보다 약 100배 정도의 데이터가 더 소비되는 것으로 알려져 있다.

UHD 영상은 LTE 환경에서는 구현되기 어렵고, 5G에서는 원활하게 구현된다. 앞으로 출시될 QUHD 영상은 현재 3.5GHz 대역을 사용하는 5G Phase1에서는 구현이 어렵고, 지금부터 최소 3년은 지나야 구현 가능한 28GHz 대역을 사용하는 5G Phase2가 되어야 제대로 구현할 수 있다. 현재 출시되는 가정용 TV는 대부분 UHD TV이고, 스마트폰도 UHD가 구현될 수 있는 디스플레이를 탑재해서 출시되고 있다.

영상을 시청하는 기기들의 성능이 개선되면서 소비자들은 점점 더 선명한 고화질 영상에 익숙해져 가고 있고, 이를 구현하기 위해서는 더 많은 데이터가 소비되고, 데이터는 곧 통신사들의 수익이기 때문에, 통신사들은 콘텐츠, 특히 동영상 콘텐츠에 관심을 가지는 것이다. 출처: 과학기술정보통신부, 대신증권 Research Center

출처: 과학기술정보통신부, 대신증권 Research Center- 1PB = 1,024 TB. 1TB = 1,024 GB. 1GB = 1,024 MB. 1MB = 1,024 KB

-

5콘텐츠 진출로 완성하는 미디어사업 밸류체인통신사가 콘텐츠 영역으로 진출하는 궁극적인 목적은 미디어 사업 밸류체인의 완성을 위해서고, 지금 한국 콘텐츠에 대한 국내외 수요 급증으로 인해 사업 확장의 기회가 열렸기 때문이다. 이를 통해 ‘덤 파이프(Dumb Pipe)’에서 벗어나고자 하는 것이 통신사들의 전략이다. 통신사들이 2000년도 중반에 콘텐츠 사업에 진출했을 당시는 통신의 체계적이면서 다소 경직된 문화와 콘텐츠의 창의적이고 자유로운 문화의 융합이 쉽지 않았지만 지금은 다르다.

LTE가 상용화되면서 이동 중에도 가정에서 제공되는 안정적인 초고속 인터넷 서비스를 이용할 수 있게 되고 동영상, 게임, SNS 등 다양한 모바일 서비스가 가능해졌다. 이러한 새로운 서비스들이 무선 네트워크 기반에서 원활하게 제공되게 하는 과정에서 통신사들의 콘텐츠에 대한 이해도가 높아지면서 통신사들의 체질은 더욱 유연하게 개선되었다.

반면, 콘텐츠 사업자들은 오히려 체계적으로 바뀌게 되었다. 지상파 방송사 내의 드라마 본부, 예능 본부에서 제작된 콘텐츠들은 제작만 하면 바로 해당 지상파에서 방영되는 안정적인 구조로 운영되고 있었는데, CJ ENM, 종편 등 지상파의 경쟁 PP들이 등장하면서 독립 프로덕션들이 많이 등장하게 되었다. 여기에 2013년 <별에서 온 그대>, 2014년 <런닝맨>, 2016년 <태양의 후예> 등 한국의 드라마와 예능들이 중국을 비롯한 글로벌 시청자들의 관심을 끌기 시작하면서 K-콘텐츠 붐이 형성되고 독립 프로덕션들이 다시 더 큰 형태로 통합되는 전문 스튜디오 체제가 도입되었다.

콘텐츠 산업이 스튜디오라는 체제에서 기획/투자/제작/유통을 총괄하는 형태로 진화하면서 오히려 지나친 자유분방함에 체계가 잡히기 시작했다. 한국의 콘텐츠 산업은 CJ ENM이 새로운 형태를 만들어가고 있다. 음악에는 전 국민이 참여할 수 있는 아이돌 오디션 프로그램을 도입했고, 드라마도 2016년에 스튜디오드래곤을 출범시키면서 한국 최초로 스튜디오라는 개념을 도입했다.

통신사는 LTE를 거치면서 유연하게, 콘텐츠는 스튜디오를 통해 체계적으로 바뀌면서 자연스럽게 통신사가 다시 콘텐츠 사업으로 진출하는 계기가 마련되었다. 콘텐츠 영역에 먼저 진입한 것은 SK텔레콤이다. SK텔레콤은 자회사 SK브로드밴드를 통해 옥수수라는 모바일 IPTV, 즉 OTT를 운영하고 있었다. 모바일 IPTV는 가정에서 이용하는 IPTV의 단순한 모바일 버전으로 시작해서, 일부 자체 콘텐츠를 공급하는 형태로 진화했다. 한편, 지상파3사는 OTT가 TV를 대체하는 영향을 준다고 판단하여 OTT 도입에 소극적이었으나, 시청행태의 변화를 받아들여 결국 3사가 공동으로 Pooq을 통해 지상파 실시간 방송 및 VOD 서비스를 시작했다.

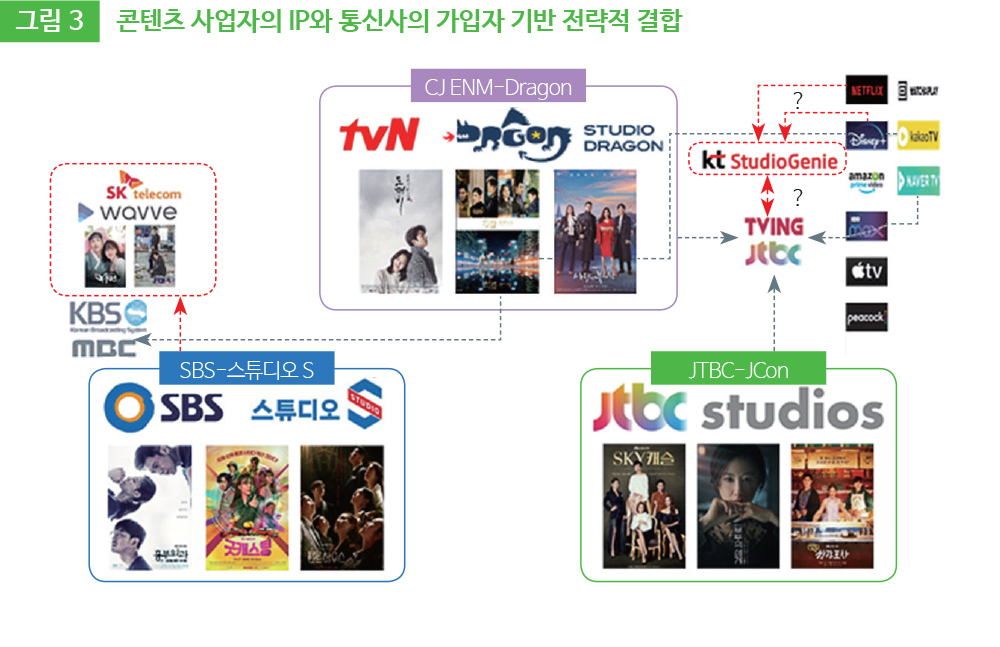

SKT의 옥수수는 2019년 순 이용자 300만 명으로 당시 국내 OTT 중 가장 많은 이용자를 확보했다.3옥수수는 SKT의 부가서비스로 제공되면서 가입자 기반은 가장 컸지만 오리지널 콘텐츠 부족으로 애플리케이션 다운로드 수 대비 실제 이용률은 30% 수준에 불과했다. 반면 Pooq은 가입자 기반은 약했지만, 지상파 3사의 실시간 방송과 VOD 시청이 가능했기 때문에 이용률 60%로 옥수수의 2배였다. 이에 옥수수와 Pooq은 통합을 결정했고, 2019년 9월에 Wavve라는 통합 브랜드가 출범했다.

SKT가 지분 30%의 최대주주이고, 지상파3사도 각각 17%씩의 지분을 보유하고 있다. Wavve가 출범하면서 신규자금 2,000억 원을 투자 받았고, 기업가치는 1조 2,000억 원을 인정받았다. 기존 보유자금과 합쳐서 2023년까지 3,000억 원을 투자하여, 유료 가입자 500만 명과 매출 5,000억 원을 달성할 계획이다. 코리안클릭에 따르면, 2021년 1분기 기준 Wavve의 가입자는 280만 명이다.

KT도 2021년 1월 스튜디오지니를 설립하면서 본격적인 콘텐츠 사업 확장을 시작했다. Wavve가 지상파 콘텐츠를 중심으로 한 OTT라면, 스튜디오지니는 종합 콘텐츠 회사이다. KT는 웹툰/웹소설 자회사인 스토리위즈를 통해 2023년까지 원천 IP 1,000개를 확보할 계획을 밝혔다. 확보된 IP를 기반으로 자체 자금 및 외부자금을 통해 2023년까지 100개 이상의 오리지널 콘텐츠를 제작한다. 투자비용은 약 5,000억 원 수준으로 추정되며 1,300만명의 유무선 유료방송 가입자의 실시간 및 VOD 시청 데이터를 통해 구축한 예측 모델을 기반으로 콘텐츠 흥행 예측 적중률(hit ratio)을 높일 계획이다. 이렇게 만들어진 콘텐츠들은 자회사 스카이라이프가 운영하고 있는 유료방송 채널인 SkyTV, OTT 서비스 Seezn, 음악 스트리밍 플랫폼인 지니뮤직을 통해 소비자들에게 전달되고, KTH는 판권 유통을 담당하게 된다. 이렇게 KT는 스튜디오지니를 통해 콘텐츠의 기획/투자/제작/유통 등 모든 영역에 뛰어들었다.

KT가 종합 스튜디오 설립을 통해 콘텐츠 산업의 단편이 아닌 모든 영역에 뛰어들기로 결정한 후, SKT는 Wavve에 대한 투자를 2023년까지 3,000억 원으로 늘리기로 했던 당초 계획을 넘어 2025년까지 1조원으로 확대하기로 결정했다. 한편, CJ ENM의 tving은 JTBC 스튜디오와 합작법인을 설립하여 OTT를 통합했고, 2021년부터 2023년까지 3년간 4,000억 원 이상의 콘텐츠 투자를 결정했다. JTBC스튜디오는 2021년 4월 4,000억 원의 유상증자를 통해 충분한 투자비를 확보했다.

통신사들이 콘텐츠 시장에 본격적으로 진입하면서 투자비 경쟁이 벌어지고 있는 한편, 콘텐츠 시장 내 제휴도 활발하게 진행 중이다. LGU+와 KT는 각각 2018년과 2020년에 글로벌 최대 OTT인 넷플릭스와 제휴를 맺고, 넷플릭스는 LGU+와 KT의 IPTV에 PIP(Platform In Platform) 형태로 서비스를 제공 중이다. 2021년 하반기에 국내 서비스를 시작할 예정인 디즈니 플러스(Disney +)도 KT 및 LGU+와의 제휴를 추진 중인 것으로 알려져 있다. 2021년 말이나 2022년 초 한국에서 서비스를 시작할 예정인 HBO 맥스(HBO Max) 역시 통신사와의 제휴 가능성이 높다.

넷플릭스는 2020년부터 향후 3년간 스튜디오드래곤 및 제이콘텐트리와 드라마 21편 가량의 동시방영 및 9편 가량의 넷플릭스향 오리지널 드라마 공급 계약을 체결했고, 네이버는 CJ ENM 및 스튜디오드래곤과 지분 교환을 통해 상호 우호적인 관계를 형성했다. MBC는 지상파 연합의 일원으로서 Wavve에도 콘텐츠를 공급하지만, 2020년에 출범한 카카오 TV와도 콘텐츠 제작/공급 제휴를 체결했다.

아직 콘텐츠 시장은 TV를 통한 방영과 시청이 중심이기 때문에, IP를 확보한 제작사와 이들의 ‘캡티브 PP’를 중심으로 대형화되는 중이다. 일반 PP에서는 CJ ENM-스튜디오드래곤, 종편에서는 JTBC-제이콘텐트리, JTBC 스튜디오, 그리고 지상파에서는 SBS-스튜디오S의 조합이 콘텐츠 시장의 중심에 있다. 한국의 드라마 시장은 연간 100편 정도로 구성되는데, 위의 조합이 차지하는 비중이 약 70% 수준이다. PP와 제작사의 조합은 IP 확보에 있어 매우 유리하다. 하지만 OTT 중심의 시청행태로 바뀌어 가는 상황에서 OTT에 대한 가입자 기반은 약하다. 통신사들은 직접 IP를 보유하고 있지는 않지만, 자체 유무선 플랫폼을 이용하는 수 천만 명의 가입자들을 확보하고 있고, 이를 기반으로 이제는 IP 확보에까지 나서고 있다.- 코리안 클릭, 안드로이드 모바일 App. 기준

-

6나가며통신사들은 미디어 산업 밸류체인의 양 끝인 유료방송 시장과 광고시장에 먼저 진출한 후 이제 밸류체인의 중심인 콘텐츠 영역까지 진출하고 있다. 가입자를 기반으로 콘텐츠에 뛰어드는 통신사와 콘텐츠를 기반으로 가입자를 확보하려는 PP들간 경쟁구도가 형성된 것이다. 이러한 경쟁이 가능한 이유는 한국 콘텐츠에 대한 국내외 수요가 매우 높기 때문이다.

통신3사의 OTT와 PP들이 운영하는 OTT에 이어서, 2020년에는 카카오TV와 쿠팡플레이도 등장하면서 콘텐츠에 대한 수요가 급증하고 있다. 해외 OTT의 한국 콘텐츠 수요 역시 급증하고 있다.

넷플릭스의 2021년 1분기 글로벌 매출은 +24% yoy, 가입자 증가율은 +14% yoy를 달성했다. 하지만, 아시아 매출은 +58% yoy, 가입자 증가율은 +35% yoy로 글로벌 성과를 크게 상회한다. 넷플릭스가 아시아 시장에서 급속도로 성장하고 있는 이유는, 한국 콘텐츠를 적극적으로 활용하고 있기 때문인다. 넷플릭스는 2020년부터 스튜디오드래곤 및 제이콘텐트리로부터 연간 각각 7개 정도의 동시방영 드라마를 공급받고, 3개 정도의 오리지널 콘텐츠를 공급받고 있다. 이외에도 지상파 콘텐츠 및 독립 제작사로부터 공급받은 콘텐츠로 아시아 시장에서 큰 성과를 거두고 있다. 2021년 하반기에 진출할 디즈니 플러스와 HBO맥스도 이와 유사한 전략을 추구할 가능성이 높다.

최근 스튜디오드래곤은 tvN을 통해 드라마 <간 떨어지는 동거>를 중국 OTT인 iQiYi의 글로벌 플랫폼과 동시에 방영 중이다. 이는 한국에서 제작한 최초의 중국 OTT향 오리지널 드라마이며, 스튜디오드래곤은 콘텐츠의 본고장인 미국에서도 18편의 자체제작 및 공동제작 프로젝트를 진행 중이다. 한국에서 큰 인기를 끈 드라마 <사랑의 불시착>과 <호텔 델루나> 등 한국 IP를 기반으로 미국향 드라마를 제작하거나, 처음부터 미국에서 IP를 발굴해서 제작하는 방식 등 다양한 형태의 프로젝트를 추진 중에 있으며 연내 1~2개 정도는 방영이 가시화될 것으로 전망한다.

국내외 OTT들의 한국 콘텐츠 수요는 이제 막 폭발적으로 증가하기 시작했다. 가입자에 강점이 있는 통신사와, IP에 강점이 있는 PP-제작사 중 어느 진영이 유리한지 고민하기에는 시장의 확장 속도가 매우 가파르다. 통신사들은 적절한 타이밍에 미디어의 가장 중심인 콘텐츠 영역까지 진출하면서 덤 파이프로부터 벗어날 수 있는 절호의 기회를 맞이했다고 판단한다. 출처: 대신증권 Research Center

출처: 대신증권 Research CenterReference

- (2021년 4월말 기준) 무선데이터 트래픽 통계. 2021.05.31. 과학기술정보통신부

- ‘SKT: 작지만 소중한 가치들’, 대신증권 김회재, 2020.09.10.

- ‘Media: 콘텐츠의 몸 값이 뛴다’, 대신증권 김회재, 2019.05.20.

- ‘Investor Briefing: Wavve 투자 유치’, SK텔레콤, 2019.12.12.

- ‘KT, 콘텐츠 전문법인 ‘KT 스튜디오지니’ 설립’,KT, 2021.01.28.