기획 리포트

Featured Report

[ 글로벌 OTT 플랫폼 서비스 시장 현황 ]

미국과 중국,그리고 각국 서비스의 각축장이 되는

아시아 OTT 서비스 미디어 환경

이헌율

(고려대학교 미디어학부 교수)

-

아시아 VOD 시장은 다층적이다. 미국 VOD 서비스인 넷플릭스나 프라임비디오, 디즈니플러스가 전 지역에서 지배적인 사업자이다. 거기에 중국은 자국 내 서비스 보호에 힘입어서 아시아 전역으로 확장하고 있으며, 여기에는 기존 중국계 이민자, 화인렌의 도움을 톡톡히 받고 있다. 아이치이와 텐센트 비디오 등이 아시아 지역 진출을 적극적으로 추진하고 있다. 각국의 방송·통신 기반 VOD 서비스들이 미국과 중국 서비스에 맞서 대항하고 있지만, 쉬운 게임으로 보이지는 않는다. 특기할 점은 동남아시아에서 가장 선호되는 콘텐츠로 이런 아시아 지역 VOD 서비스의 진출에 한국 콘텐츠가 중요한 역할을 하고 있다는 점이다. 향후 이런 시장 상황과 한국 콘텐츠의 힘을 어떻게 이용할 것인가가 주요 고민점이다.

-

1들어가며아시아가 아시아로 된 것은 서구의 시각이라는 사이드의 말처럼 아시아는 유럽과는 달리 정체성이 다양한 지역이다. 한국이 속해 있는 동아시아와, 동남아시아, 인도, 중동, 그리고 대륙의 중앙아시아 등은 전통적으로 종교나 문화면에서 차이점을 가지고 발전해 왔다. 현대에 와서는 서로 다른 정치 체제나 경제적인 선택을 하여 그 발전 상황도 다르다. 예를 들면, VOD1는 시청환경을 결정짓는 인터넷(Fixed Broadband) 속도를 보면, 동아시아 국가들은 한국(103Mb/s), 중국·홍콩(125Mb/s)을 중심으로 우수한 서비스를 제공하고 있다고 유네스코 보고서는 밝혔다.2 동시에 이 보고서는 동남아시아 국가의 경우 평균 44Mb/s의 속도를 보였고, 국가별·내 편차도 크다고 기술하였다. 인터넷 속도가 VOD와 같은 스트리밍 서비스의 품질과 이용, 그리고 미디어 환경을 결정한다는 점을 참작하면 아시아 각국의 VOD 서비스를 서술한다는 것은 쉬운 일이 아니다. 문화적·지리적 다양성과 기술적 차이를 고려하면서 본문에서는 한국과 지리적으로나 문화적으로 가까운 동아시아 지역을 중심으로 VOD 서비스의 변화를 살펴보고자 한다. 동시에 VOD 서비스는 인터넷을 기반으로 하고 있어서 인터넷 특징의 하나인 초국가성을 띄고 있어 턴스텔3의 아이디어를 참조하여 글로벌, 초국가(Transnational), 국가 서비스 등으로 구분해서 살펴보고자 한다.

- 본 글에서는 용어를 VOD로 통일하고자 한다. 그 이유는 OTT보다는 VOD라는 용어가 비록 영어이긴 하지만, 더 직관적으로 서비스 특성을 설명하기 때문이다.

- ‘Ofa, SV. and Aparicio, CB.(2021). Visualizing Broadband Speeds in Asia and the Pacific. Asia-Pacific Information Superhighway Working Paper No. 02/2021. United Nations ESCAP, ICT and Disaster Risk Reduction Division, May 2021. Bangkok.

- Tunstall, J.(2008). The media were American. Oxford Univ. Press.

-

2VOD 도입과 미국 VOD 서비스의 아시아 시장 지배VOD 서비스는 아시아에서는 홍콩의 텔코(Telco)인 HKT가 1994년에 처음 상업 서비스를 제공하면서 시작되었다.4 우리나라에서는 판도라TV가 2004년에 시작되었다. 그 이후 발전하는 영상 압축 기술과 같은 디지털 영상 전송 기술이나 향상된 인터넷 데이터 전송 속도를 바탕으로 각 나라 별로 웹페이지를 통한 콘텐츠 서비스나 IPTV 등을 통해 방송사나 통신사, 기타 민간 사업자가 VOD 서비스를 제공하였다. 그러던 가운데 시장의 판도를 바꾼것은 유튜브(YouTube)와 넷플릭스(Netflix)였다. 미국에서 각각 2005년, 2007년에 시작한 이들 서비스는 서로 다른 비즈니스 모델을 가지고 전 세계로 확장했다. 유튜브에 구글이 튼튼한 배경을 제공했고, 넷플릭스에게는 할리우드 콘텐츠가 초기 기반이 되었다. 유튜브는 대부분 영상이 사용자가 직접 제작한 콘텐츠(UGC, User-generated content)라서 저작권과 전송권의 문제가 적어 시작과 함께 전 세계 유통이 가능했지만, 넷플릭스는 전문가 제작 콘텐츠(PPC, Professionally-produced content)를 제공하여 국가별 저작권문제를 먼저 해결하여야 했다. 따라서 유튜브보다는 조금 늦은 2010년대부터 넷플릭스는 점차 미국 외 시장 진출을 시작하고 2016년부터 전 세계 190여 개 나라에 서비스를 제공하기 시작했다. 한국에서도 앞서 언급한 판도라TV와 함께 2008~9년에 IPTV VOD 서비스와 지상파 서비스 콘팅(conTing)이 시작되었다. 일본에서도 광고기반 서비스인 갸오!(GYAO!)가 2009년에 시작해 지금도 서비스를 하고 있는 것을 보면 아시아에서 VOD서비스는 서구 국가와 비교해도 비슷한 시기에 시작했다고 할 수 있다.

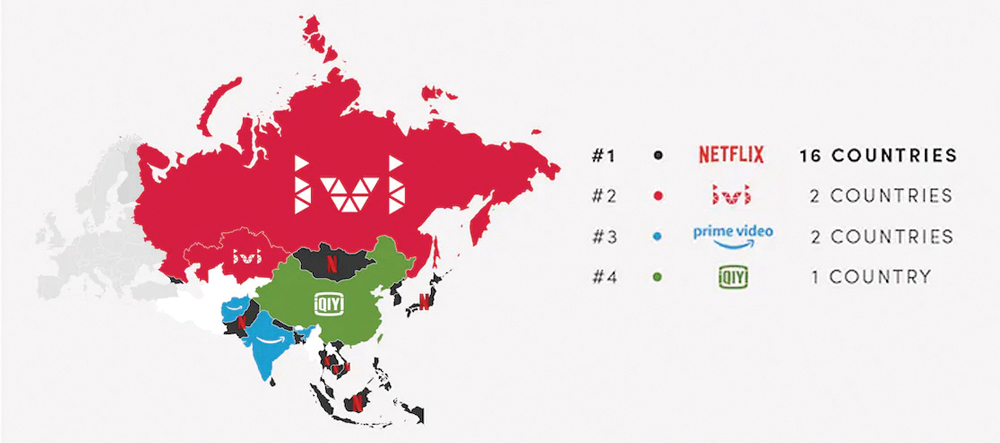

각국의 방송사와 통신사가 자생적으로 국가 기반으로 서비스하던 환경에 혁신적인 변화를 가져온 넷플릭스의 아시아 진출은 2015년에 일본에 진출한 것을 필두로 하여 2016년에 글로벌 확장과 함께 중국과 북한, 시리아 등을 제외한 아시아 전 지역에서 완성되었다. 진출 이후, 기존 할리우드 콘텐츠와 함께 적극적인 로컬 콘텐츠 투자로 <그림 1>에서 보는 것처럼, 2021년 일부 지역을 제외하고는 넷플릭스가 모두 1위를 보인다. 전 세계에서 넷플릭스는 우위를 기록하기 있는 가운데, 아시아 지역은 최근 들어 중요성을 더하고 있다. 넷플릭스가 고전을 하던 2022년 상반기에도 아시아 시장에서는 가입자가 계속 증가하였고, 3분기에도 전 세계 240만 가입자 증가 중에서 아시아-태평양 지역에서 140만 이상이 증가하여 아시아 시장의 중요성을 넷플릭스에 각인시켰다.5그림 1아시아 국가별 인기 VOD 서비스(2021) 출처: https://www.electricaldirect.co.uk/blog/most-popular-streaming-services

출처: https://www.electricaldirect.co.uk/blog/most-popular-streaming-services- Lam, P.-L.(1998). The development of information infrastructure in Hong Kong. Telecommunications Policy, 22(8), 713–725. https://doi.org/10.1016/S0308-5961(98)00038-X

- YU, Y.(2022.10.19.). Netflix returns to subscriber growth, led by Asia-Pacific gains. Nikkei Asia. https://asia.nikkei.com/Business/Media-Entertainment/Netflix-returns-to-subscriber-growth-led-by-Asia-Pacificgains

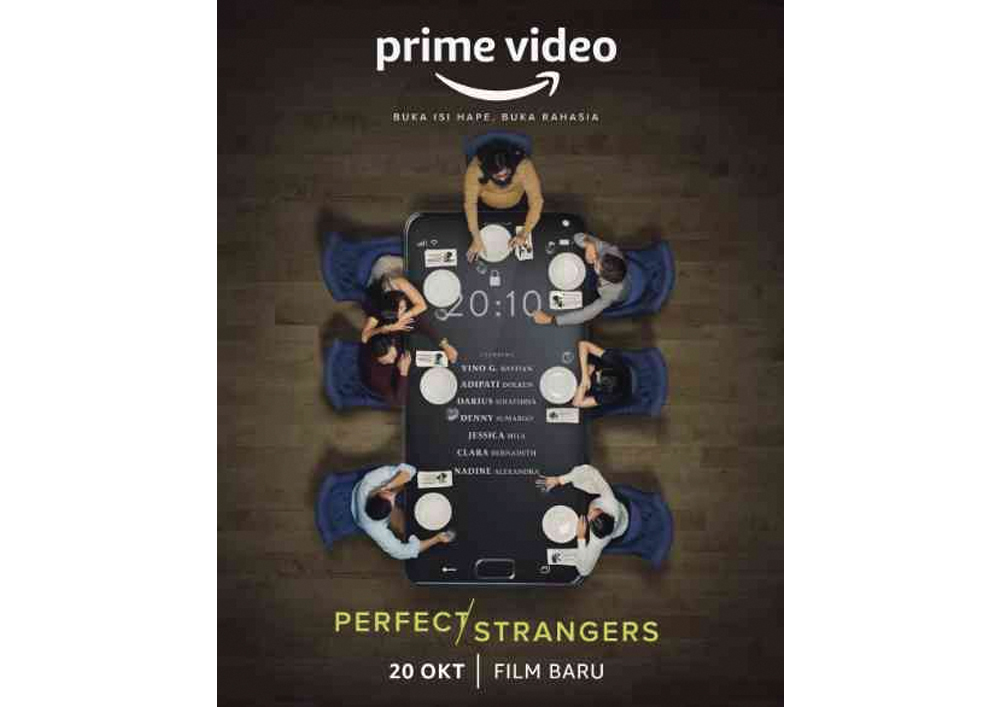

그림 2아마존이 인도네시아에서 제작한 오리지널 드라마 <퍼펙트 스트레인저스> 출처: https://id.wikipedia.org/wiki/Perfect_Strangers_(film_2022)넷플릭스와 함께 아시아 시장에서 중요한 역할을 하는 VOD 서비스는 아마존이 운영하는 프라임비디오와 디즈니사의 디즈니플러스이다. 인터넷 서비스의 기반이 되는 아마존 웹 서비스(Amazon Web Services, 이하 AWS)는 이미 2010년에 아시아 진출 초석을 다졌고, 프라임비디오는 2016년 12월에 아시아에서는 일본과 인도에서 서비스를 시작하였다. 이 두 나라는 아마존 상거래 서비스가 이미 진출한 시장이었고 미국에서와 같이 아마존 회원 추가 서비스로 지금도 제공되고 있어 이 두 나라에서는 상당한 강점을 보인다. 최근 미국내에서 MGM 스튜디오를 합병하면서 제작 역량을 확장하는 한편, 아시아에서는 2022년 여름 인도네시아와 태국, 필리핀에서 서비스를 저렴한 구독료와 함께 출범시키면서 시장확대에 나서고 있다.6

출처: https://id.wikipedia.org/wiki/Perfect_Strangers_(film_2022)넷플릭스와 함께 아시아 시장에서 중요한 역할을 하는 VOD 서비스는 아마존이 운영하는 프라임비디오와 디즈니사의 디즈니플러스이다. 인터넷 서비스의 기반이 되는 아마존 웹 서비스(Amazon Web Services, 이하 AWS)는 이미 2010년에 아시아 진출 초석을 다졌고, 프라임비디오는 2016년 12월에 아시아에서는 일본과 인도에서 서비스를 시작하였다. 이 두 나라는 아마존 상거래 서비스가 이미 진출한 시장이었고 미국에서와 같이 아마존 회원 추가 서비스로 지금도 제공되고 있어 이 두 나라에서는 상당한 강점을 보인다. 최근 미국내에서 MGM 스튜디오를 합병하면서 제작 역량을 확장하는 한편, 아시아에서는 2022년 여름 인도네시아와 태국, 필리핀에서 서비스를 저렴한 구독료와 함께 출범시키면서 시장확대에 나서고 있다.6

3개 국가에서 인기 있는 한국 드라마나 일본 애니메이션과 함께, 진출 예상 국가에 코미디시리즈와 영화, 드라마를 제작하고 이를 전 세계에 전송할 계획을 프라임비디오는 발표했다.7 특기할 점은 기존에는 상거래 서비스를 먼저 출시하고 VOD 서비스 시장 진출했다면, 인도네시아, 태국, 필리핀 3개국에서는 프라임비디오가 독자적으로 진출했다. 이런 전략 변경의 배경에는 AWS가 있는 것으로 파악된다. 프라임 비디오가 기존 오리지널 제작물에 더해 MGM 합병으로 소유 지적 재산(Intellectual Property, 이하 IP)가 늘어날 것이라는 사실을 가정하면 AWS를 기반으로 전자 상거래 서비스 없이 서비스를 출시하는 것이 아마존의 새로운 비즈니스 모델이 될 수도 있을 것이다.

그림 3디즈니 핫스타 인도 서비스 출처: https://techcrunch.com/2020/04/02/disney-plus-india-launched-netflix-amazon-prime-video/다음으로 주목할 미국 VOD 서비스는 디즈니가 2019년에 미국 내 서비스와 거의 동시에 전 세계로 출범시킨 디즈니플러스이다. 미국 출범 이듬해인 2020년, 디즈니 채널의 주요시장이었던 인도에서 기존 케이블·위성 방송인 스타 인디아의 스트리밍 서비스를 통해 진출한 디즈니플러스 핫스타가 아시아 최초 진출이다. 그 후 차례로 일본, 인도네시아, 싱가포르, 말레이시아, 태국, 한국, 일본의 순으로 진출하여 현재 아시아 총 21개국에 서비스를 제공하고 있다.8 디즈니플러스의 강점은 주지하다시피 스튜디오 VOD 서비스로서 가지는 콘텐츠 파워이며, 아시아 지역에서도 어린이 캐릭터로 인지도가 높았다. 예를 들면, 디즈니플러스의 첫 아시아 진출지인 인도의 경우에는 1998년에 이미 케이블 텔레비전으로 진출한 역사를 가지고 있고, 일본과 홍콩에는 디즈니랜드가 있다. 이런 역사와 지역적인 배경을 기반으로 디즈니플러스는 아시아 지역에서 두 가지 전략을 쓰고 있다. 가입자 수가 가장 많은 인도에서는 광고 모델과 구독 모델을 같이 제공하면서 크리켓과 같은 인기 스포츠를 중심으로 최대 서비스가 되었다. 비슷한 인도네시아에서도 이런 대중 시장(Mass market) 전략으로 2020년에 진출하였다. 하지만, 일본과 한국, 싱가포르 등 경제력이 높은 나라에서는 고급화 전략을 사용, 드라마 제작에 직접 투자·참여하고 있다. 2022년 11월, 이런 전략에 힘입어 일본에서 디즈니플러스는 훌루재팬(니폰TV 소유)을 제치고 프라임비디오와 넷플릭스에 이은 3위 자리에 등극하였다. 이는 한국, 일본 드라마 등 오리지널 콘텐츠 제작과 어린이 콘텐츠, 애니메이션 등에 힘입은 결과이다.9

출처: https://techcrunch.com/2020/04/02/disney-plus-india-launched-netflix-amazon-prime-video/다음으로 주목할 미국 VOD 서비스는 디즈니가 2019년에 미국 내 서비스와 거의 동시에 전 세계로 출범시킨 디즈니플러스이다. 미국 출범 이듬해인 2020년, 디즈니 채널의 주요시장이었던 인도에서 기존 케이블·위성 방송인 스타 인디아의 스트리밍 서비스를 통해 진출한 디즈니플러스 핫스타가 아시아 최초 진출이다. 그 후 차례로 일본, 인도네시아, 싱가포르, 말레이시아, 태국, 한국, 일본의 순으로 진출하여 현재 아시아 총 21개국에 서비스를 제공하고 있다.8 디즈니플러스의 강점은 주지하다시피 스튜디오 VOD 서비스로서 가지는 콘텐츠 파워이며, 아시아 지역에서도 어린이 캐릭터로 인지도가 높았다. 예를 들면, 디즈니플러스의 첫 아시아 진출지인 인도의 경우에는 1998년에 이미 케이블 텔레비전으로 진출한 역사를 가지고 있고, 일본과 홍콩에는 디즈니랜드가 있다. 이런 역사와 지역적인 배경을 기반으로 디즈니플러스는 아시아 지역에서 두 가지 전략을 쓰고 있다. 가입자 수가 가장 많은 인도에서는 광고 모델과 구독 모델을 같이 제공하면서 크리켓과 같은 인기 스포츠를 중심으로 최대 서비스가 되었다. 비슷한 인도네시아에서도 이런 대중 시장(Mass market) 전략으로 2020년에 진출하였다. 하지만, 일본과 한국, 싱가포르 등 경제력이 높은 나라에서는 고급화 전략을 사용, 드라마 제작에 직접 투자·참여하고 있다. 2022년 11월, 이런 전략에 힘입어 일본에서 디즈니플러스는 훌루재팬(니폰TV 소유)을 제치고 프라임비디오와 넷플릭스에 이은 3위 자리에 등극하였다. 이는 한국, 일본 드라마 등 오리지널 콘텐츠 제작과 어린이 콘텐츠, 애니메이션 등에 힘입은 결과이다.9

- 물론 기존에도 인터넷으로 서비스는 제공되었지만, 로컬 콘텐츠나 자막, 더빙이 제공되지 않아서 이 지역에 적극적으로 진출했다고 보기는 힘들 것이다.

- Forristal, L.(2022). Amazon Prime Video launches localized services for top three markets in Southeast Asia. TechCrunch. https://techcrunch.com/2022/08/01/amazon-prime-video-launches-localized-services-fortop-three-markets-in-southeast-asia/

- https://flixpatrol.com/market/asia/disney/

- Frater, P.(2022.11.8.). Disney+ Powers Japan Streaming Market Growth in Third Quarter, Research Finds. Variety. https://variety.com/2022/biz/news/disney-japan-streaming-market-growth-1235426166/

-

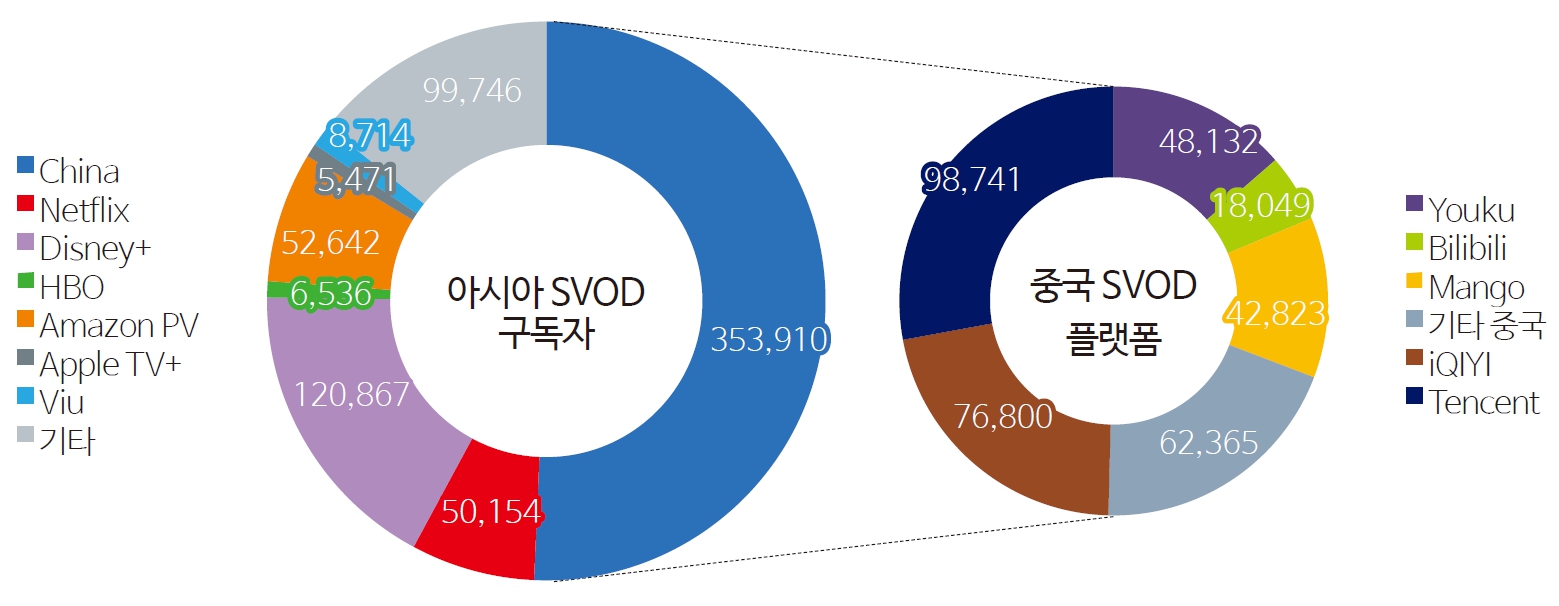

3중국을 중심으로 한 아시아 지역 내 초국가 서비스 변화아시아는 다양한 문화로 연결되어 있어서 역내 초국가(Transnational) VOD 서비스의 양상도 복잡할 것 같지만, 중요한 역할자는 역시 중국이다. 중국은 현재까지 글로벌 미디어 산업을 제한적으로 받아들여 중국 내 VOD 서비스나 기타 디지털 중심 사업이 성장할 수 있는 폐쇄된 생태계를 고수하고 있다. 세계 1위, 14억 인구와 함께 빠른 경제 성장을 기반으로 하여 중국 내 VOD 서비스는 지난 10여 년간 빠르게 성장하였고, 아이치이(iQIYI), 텐센트 비디오(Tencent Video), 유쿠(Youku)로 집약되는 3강 구도를 구축하였다. <그림 4>에서 보는 것과 같이 2026년 아시아 전체 SVOD 구독자의 절반이 중국에서 나올 것으로 예상된다. 이와 함께 아시아 초국가 VOD 시장을 이해하려면 중국 내 서비스의 동남아시아 진출 기반이 되는 중국계 아시아인들을 고려하여야 한다. 흔히 화인(華人, 화이렌)이라고 불리는 이들은 수백 년간 세계 각국으로 이민하여 경제적인 네트워크를 구축하였다. 이들은 동남아시아 국가에 집중되어 있고, 이 지역에서 경제적으로 가장 부유한 계층이다. 그리고 이들 화이렌이 공유하고 있는 언어와 문화가 중국계 VOD 서비스의 기반이다. 이런 인구·경제학적인 특징을 고려하면 아시아 시장에서 중국계 VOD 서비스의 지배력은 당연해 보인다.

그림 42026년 예상 서비스별 아시아 SVOD 구독자 출처: https://www.digitaltvnews.net/?p=37043이런 이해를 바탕으로 아시아 초국가 VOD 서비스를 차례로 살펴보면, 우선 중국 내에서는 현재 아이치이와 텐센트 비디오, 유쿠의 순이며, 그다음으로는 빌리빌리(Bilibili)나 도우인(Douyin)10 같은 새로운 서비스들이 빠르게 성장하고 있다.11 아이치이는 ‘중국의 넷플릭스’라고 불리면서 전문 제작 콘텐츠를 주로 다루고 있고 실제로 넷플릭스와 라이선스 계약을 하고 있다. 2022년 현재 5억 3,000만 사용자(Monthly Active Users), 1억 구독자를 보유하고 있다. 2022년 상반기 최고 인기 콘텐츠 10편 중 8편이 아이치이 제작물일 정도로 중국 내에서 아이치이는 프리미엄 콘텐츠 브랜드로 인정을 받고 있다.12 텐센트 비디오는 아이치이와 같은 수준의 MAU(Monthly Active Users)와 구독자를 보유하고 있고, 한때 NBA 경기 등 해외 콘텐츠를 주축으로 인기를 끌었지만, 지금은 중국 내에서 IP를 적극적으로 개발하는 쪽으로 방향을 변환하였다.

출처: https://www.digitaltvnews.net/?p=37043이런 이해를 바탕으로 아시아 초국가 VOD 서비스를 차례로 살펴보면, 우선 중국 내에서는 현재 아이치이와 텐센트 비디오, 유쿠의 순이며, 그다음으로는 빌리빌리(Bilibili)나 도우인(Douyin)10 같은 새로운 서비스들이 빠르게 성장하고 있다.11 아이치이는 ‘중국의 넷플릭스’라고 불리면서 전문 제작 콘텐츠를 주로 다루고 있고 실제로 넷플릭스와 라이선스 계약을 하고 있다. 2022년 현재 5억 3,000만 사용자(Monthly Active Users), 1억 구독자를 보유하고 있다. 2022년 상반기 최고 인기 콘텐츠 10편 중 8편이 아이치이 제작물일 정도로 중국 내에서 아이치이는 프리미엄 콘텐츠 브랜드로 인정을 받고 있다.12 텐센트 비디오는 아이치이와 같은 수준의 MAU(Monthly Active Users)와 구독자를 보유하고 있고, 한때 NBA 경기 등 해외 콘텐츠를 주축으로 인기를 끌었지만, 지금은 중국 내에서 IP를 적극적으로 개발하는 쪽으로 방향을 변환하였다.

그림 5중국의 주요 VOD 서비스 유쿠는 중국판 유튜브이지만, 2012년 경쟁업체인 투도우(Tudou)를 합병하면서 한 때 1위에 오르긴 했지만, 현재는 경쟁에서 밀리는 상황이다. 빌리빌리는 애니메이션, 게임, 만화 등의 콘텐츠를 위주로, 망고TV은 모회사 후난TV의 콘텐츠를 중심으로 서비스하고 있다. 특기할 점은 중국의 VOD 서비스는 구독자 모델과 광고 모델을 동시에 채택하고 있다는 점이다. 이는 중국의 경제력과 사용자의 구독료 지불 의사와 능력을 고려한 결정으로 보인다.

유쿠는 중국판 유튜브이지만, 2012년 경쟁업체인 투도우(Tudou)를 합병하면서 한 때 1위에 오르긴 했지만, 현재는 경쟁에서 밀리는 상황이다. 빌리빌리는 애니메이션, 게임, 만화 등의 콘텐츠를 위주로, 망고TV은 모회사 후난TV의 콘텐츠를 중심으로 서비스하고 있다. 특기할 점은 중국의 VOD 서비스는 구독자 모델과 광고 모델을 동시에 채택하고 있다는 점이다. 이는 중국의 경제력과 사용자의 구독료 지불 의사와 능력을 고려한 결정으로 보인다.

국내 시장에서 치열하게 경쟁하고 있는 중국 VOD 서비스는 최근 국내 시장 성장이 둔화하고 빌리빌리와 같은 새로운 서비스가 경쟁자로 새롭게 등장하면서 해외 시장 개척이 필요해졌다.13 이에 따라 텐센트 비디오는 2019년에 태국에서 위티비(WeTV) 서비스를 시작했고, 다음 해 경제적인 위기를 맞고 있던 말레이시아 기반 아이플릭스(iflix)를 인수하여 그 기반을 넓혔다. 위티비는 현재 영어, 중국어, 한국어, 아랍어, 스페인어 등을 포함하여 9개국어 자막으로 전송되고 있다. 아이플릭스의 경우 동남아를 중심으로 독립 서비스하고 있지만, 최근 로고에 위티비가 노출되는 것을 보면 통합의 과정을 밟고 있는 것으로 보인다.

아이치이의 경우에도 해외 본사를 싱가포르에 두고 동남아시아 확장을 뚜렷이 하고 있다. <지리산>, <배드 앤 크레이지>, <별똥별>과 같은 이 지역에서 인기 있는 한국 드라마를 적극적으로 구매하는 한편 필리핀, 말레이시아 등지에서 현지 제작을 추진하고 있다. 태국에서도 통신사인 AIS와 협업하여, 1달러가 채 안 되는 구독 모델을 2022년에 선보이면서 동남아시아를 집중 공략하고 있다.

범 중국계 서비스를 본다면, 홍콩 통신회사 PCCW의 VOD 서비스인 뷰(Viu)가 동남아시아의 주요 서비스로 오랫동안 자리 잡고 있다. 2021년 보고에 따르면, 뷰는 지난해 30%가량 MAU 증가를 기록하면서 530만 유료 가입자를 확보하고 있다. 서비스 지역은 동남아시아, 중동, 남아프리카 공화국을 포함하는 16개국이며, 지난해에는 태국과 인도네시아, 필리핀, 남아프리카 공화국 등에서 강한 성장세를 보였다.14 대만에서 영화유료채널과 영화제작을 기반으로 시작한 캐치플레이(Catchplay)는 2016년부터 VOD 서비스를 시작하고 인도네시아에서는 텔레콤 인도네시아와, 싱가포르에서는 유료 방송·통신사인 스타헙(StarHub)과 제휴 진출하였다. 이 밖에도 최근 일본 기업 라쿠텐이 인수한 싱가포르에 기반을 둔 비키(Viki)가 있다. 비키는 글로벌 서비스를 하고 있어, 미국과 유럽에서도 사용할 수 있으며, 시청자 참여를 유도하는 여러 가지 장치가 있는 것이 특징이다.

지금까지 살펴본 아시아 서비스는 모두 중국계라는 공통점을 가지고 있다. 공유하는 언어와 문화를 통해서 인터넷 기술의 초국가성에 힘입어 동남아시아 공통적인 중국 문화 VOD서비스를 십분 활용한 결과일 것이다. 하지만, 또 다른 특징은 이들 중 많은 서비스가 한국콘텐츠를 주된 판촉 수단을 삼고 있다는 점이다. 동남아시아의 한류 인기를 미국계 뿐 아니라, 중국계 VOD 서비스도 적극 활용하고 있다.

- 틱톡의 중국 내 버전.

- https://marketingtochina.com/video-streaming-in-china-a-diversified-market-as-well-asopportunities-for-brands/

- https://finance.yahoo.com/news/iqiyi-original-productions-scored-multiple-041800747.html

- SPC 글로벌 보고에 따르면, 2022년에는 유큐가 빌리빌리에게 3위 자리를 내주었지만, 4 서비스 모두 이용 하향세를 보이고 있다. https://www.spglobal.com/marketintelligence/en/news-insights/research/china-2022-surveyreport-iqiyi-tencent-video-tops-in-online-video

- https://www.koreaherald.com/view.php?ud=20220228000481

-

4아시아 각국 국내 서비스 생존 노력이제 각국의 VOD 서비스를 간단히 살펴보면, 대부분 서비스는 각국 방송사 계열의 서비스가 주를 이루는 것을 알 수가 있다. 인도네시아에서는 지상파방송인 SCTV, 인도지어(Indosiar) 등을 보유한 Emtek그룹의 자회사인 SC미디어(Surya Citra Media)가 2014년에 출시한 서비스인 비디오(Vidio)가, 말레이시아에서는 유료방송사업자인 아스트로 말레이시아가 2012년에 출시한 아스트로 고(Astro Go)와 지상파 방송사업자인 미디어 프리마(Media Prima)가 출시한 톤톤(tonton)이, 태국에서는 통신사 계열의 AIS플레이(AIS Play)나 유료방송업계의 트루비전스(TrueVisions) 등이 있다. 일본에서는 최근까지 니폰TV가 소유하고 있는 훌루 재팬(Hulu Japan)이 최근 4위로 밀려났다. 이들 서비스는 대부분 기존 방송물을 ‘다시보기’할 수 있게 하는 전통적인 의미의 VOD 서비스를 제공하고 있어서, 한국의 티빙이나 웨이브와 같은 맥락이라고 보면 될 것이다.

이들 국가에서 미국 VOD가 수위를 차지하고 그 뒤를 자국 서비스가 따르고 있다는 공통점을 보인다면, 베트남은 보기 드문 예외이다. 베트남에서는 자국 서비스인 ICT 계열의 FPT 플레이가 서비스 1위를, 그리고 방송사 계열 VTV Go가 넷플릭스에 이은 3위를 차지하고 있다. 이 외에도 다양한 VOD 서비스가 인구의 다수를 차지하는 젊은 층을 대상으로 등장하고 있다.

그림 6아시아 각국 서비스 또 하나의 특기할 일 중의 하나는 태국에서 한 때 최대 서비스였던 라인TV(Line TV)가 2021년 말 서비스 종료를 선언했다는 점이다. 한국 네이버와 일본 소프트뱅크의 합작회사인 일본 라인의 계열사였던 라인TV의 운명은 이전 아이플릭스와 훅(Hooq)의 몰락과 궤를 같이하고 있고 미국 서비스와 지역 서비스, 중국 서비스 경쟁에 희생되었다 볼 수 있다.15

또 하나의 특기할 일 중의 하나는 태국에서 한 때 최대 서비스였던 라인TV(Line TV)가 2021년 말 서비스 종료를 선언했다는 점이다. 한국 네이버와 일본 소프트뱅크의 합작회사인 일본 라인의 계열사였던 라인TV의 운명은 이전 아이플릭스와 훅(Hooq)의 몰락과 궤를 같이하고 있고 미국 서비스와 지역 서비스, 중국 서비스 경쟁에 희생되었다 볼 수 있다.15

이들 국가의 상황을 정리하면, 한국의 상황과 비슷하다는 점을 알 수 있다. 미국 서비스가 대부분 1, 2위를 차지하고 있고, 그 뒤를 자국 내 방송이나 텔레콤 서비스가 그 뒤를 잇고 있다. 폐쇄적이라 볼 수 있는 중국과 베트남에서는 자국 서비스가 우위를 보인다. 또한 미국VOD 서비스의 공세는 지속되고 있어서 태국에서는 라인TV가 서비스를 종료하고, 일본에서는 훌루 재팬이 4위로 내려앉는 결과를 보였다. 아시아 지역 시장은 중국과 미국, 그리고 지역 서비스의 열띤 경쟁 시장임을 알 수 있다.

- https://variety.com/2021/biz/asia/line-tv-thailand-closing-video-streamer-1235121105/

-

5오디오 스트리밍 서비스컨설팅 기관 루미네이트에 따르면 아시아 음원 청취자의 특징을 요약하면, 스마트 폰으로 음악을 듣지만, 유료 서비스를 사용하는 인구는 제한적인 것으로 나타났다. 예를 들면, 말레이시아에서는 음악 청취자의 81%가 스마트폰으로 음악을 듣고 있지만, 31%만이 유료 서비스를 사용하고 있는 것으로 파악되었다. 이렇게 제한된 시장을 대상으로 스포티파이(Spotify)는 일 단위, 주 단위로 일시적인 프리미엄 서비스를 제공하기도 한다. 이 프리미엄 서비스는 광고가 없고 전체 카탈로그에서 음원 다운로드가 가능한 것이 그 특징이다.

동시에 아시아 지역 음악 청취자 둘 중 하나는 소셜미디어를 통해서 새로운 음악을 발견하고 있으며, 여기에서 동영상은 중요한 역할을 하는 것으로 이 보고서는 밝히고 있다. 특히 저개발 국가에서는 틱톡과 같은 숏폼 플랫폼이 중요한 역할을 하고 있다. 이 보고서는 소셜서비스의 적극적인 이용이 음악 서비스 확장에 도움을 줄 것이라고 예상했다.

-

6마치며아시아 VOD 서비스 시장은 지금까지 본 바와 같이 복잡다단한 미디어 환경이다. 미국 서비스들이 거의 모든 지역·국가에서 최고를 달리고 있다. 여기서 논의하지 않은 유튜브까지 참작한다면 미국 서비스의 역내 진출은 가공할 만하다. 동시에 확장하는 중국 VOD 서비스의 영향력도 간과할 수 없다. 막대한 국내 시장과 10년 가까이 축적해 온 콘텐츠, 광고 기반 서비스 경험을 무시할 수는 없을 것이다. 아시아의 일부 부유한 국가를 제외하면 광고 모델과 구독 모델을 동시에 운용하는 것이 대부분이라는 사실을 생각해보면, 넷플릭스의 광고모델 도입과 함께 시사하는 바가 큰 것으로 보인다.

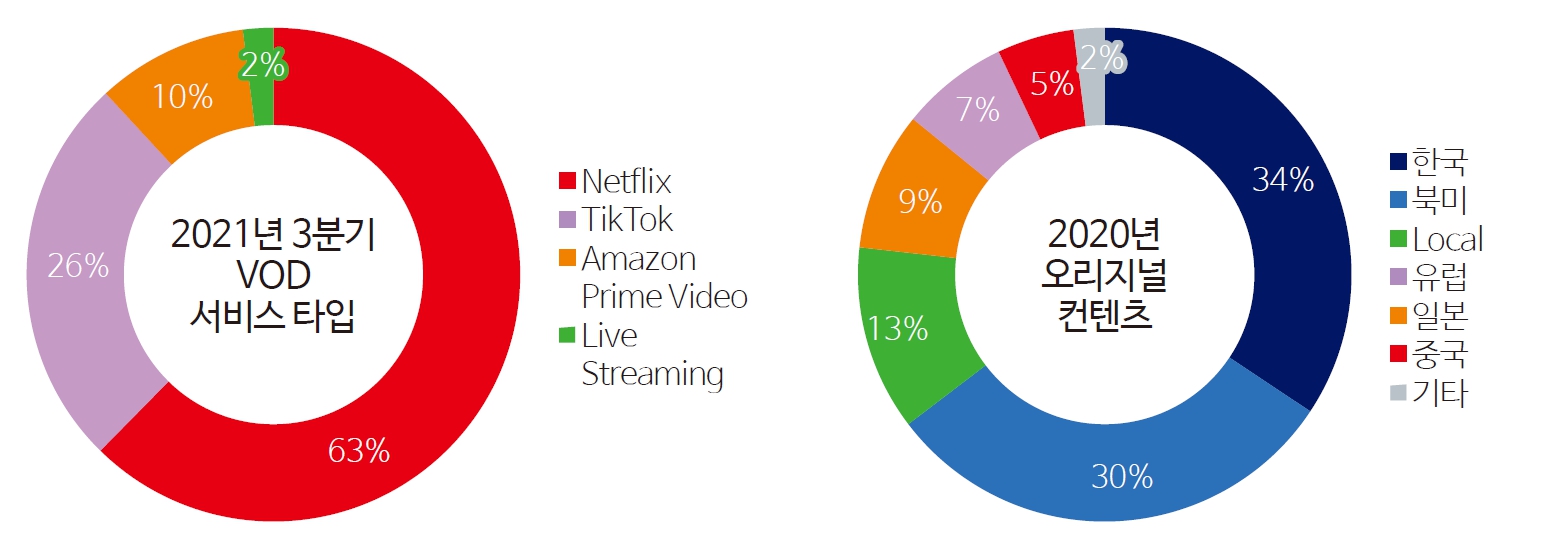

그림 7동남아시아 VOD 서비스 현황 출처: https://www.statista.com/chart/26282/type-of-video-streaming-country-of-origin-southeast-asia/한국 미디어 산업에 희망적인 것은 <그림 7>에서도 보이듯이 유튜브와 틱톡이 주요 플랫폼으로 지배하는 가운데에도 한국 콘텐츠가 할리우드 콘텐츠를 이기고 있다는 점이다. 하지만, 안타까운 점은 한국 콘텐츠의 전달자가 한국 VOD 서비스가 아닌 넷플릭스나 디즈니, 아이치이, 위티비와 같은 미국, 중국 서비스라는 점이다. 이들 서비스 판촉의 주요한 콘텐츠가 한국산이다. 이런 해외 VOD 서비스를 통해 우리나라 콘텐츠 제작산업이 튼튼해지고 있는 것은 분명한 사실이겠지만, 유통 부분은 다른 나라에 의지하고 있다. 그리고 인기에도 불구하고 유통이 막힐 때도 있다는 것을 한국 경제는 잘 알고 있다. 아시아 시장에 대한 이해는 시장 구조의 복잡성과 함께 한국 미디어 산업에도 복잡한 질문을 하고 있다.

출처: https://www.statista.com/chart/26282/type-of-video-streaming-country-of-origin-southeast-asia/한국 미디어 산업에 희망적인 것은 <그림 7>에서도 보이듯이 유튜브와 틱톡이 주요 플랫폼으로 지배하는 가운데에도 한국 콘텐츠가 할리우드 콘텐츠를 이기고 있다는 점이다. 하지만, 안타까운 점은 한국 콘텐츠의 전달자가 한국 VOD 서비스가 아닌 넷플릭스나 디즈니, 아이치이, 위티비와 같은 미국, 중국 서비스라는 점이다. 이들 서비스 판촉의 주요한 콘텐츠가 한국산이다. 이런 해외 VOD 서비스를 통해 우리나라 콘텐츠 제작산업이 튼튼해지고 있는 것은 분명한 사실이겠지만, 유통 부분은 다른 나라에 의지하고 있다. 그리고 인기에도 불구하고 유통이 막힐 때도 있다는 것을 한국 경제는 잘 알고 있다. 아시아 시장에 대한 이해는 시장 구조의 복잡성과 함께 한국 미디어 산업에도 복잡한 질문을 하고 있다.