기획 리포트

Featured Report

[ 글로벌 OTT 플랫폼 서비스 시장 현황 ]

중국 OTT 시장 현황 및 트렌드이재영(동북사범대학교 부교수/성균관대학교 방문학자)

안영민(한국방송통신전파진흥원 방송미디어기획팀장)

-

2004년부터 시작된 중국 OTT 플랫폼 시장은 치열한 경쟁과 변화를 거듭하며 최근 들어 판세 변화와 새로운 트렌드가 형성되고 있다. 이에 본 고에서는 중국 OTT의 최신 규모와 경쟁구도, 주요 플랫폼의 현황과 경쟁력, OTT산업의 최신 트렌드 등을 살펴보고 나아가 한국 콘텐츠업체의 중국 진출과 교류협력 및 한국 플랫폼사의 운영에도 참고가 될 시사점을 제시했다.

-

1들어가며현재 중국 OTT 플랫폼은 치열한 경쟁과 변화를 거듭하며 기존의 롱폼 플랫폼간 경쟁은 물론, 숏폼 플랫폼간 경쟁, 롱폼과 숏폼 플랫폼간 경쟁구도를 보이고 있다. 플랫폼간 치열한 경쟁과 더불어 국내 시장의 성장이 주춤해지면서 주요 플랫폼들은 신속히 새로운 발전전략을 도입하고 있으며 그에 따른 OTT 시장의 새로운 트랜드가 형성되고 있다. 본 고에서는 중국 OTT의 최신 현황과 트렌드에 대해 알아보고자 한다.

2중국 OTT 시장 현황2.1. 중국 인터넷 동영상 시장 규모 및 추이

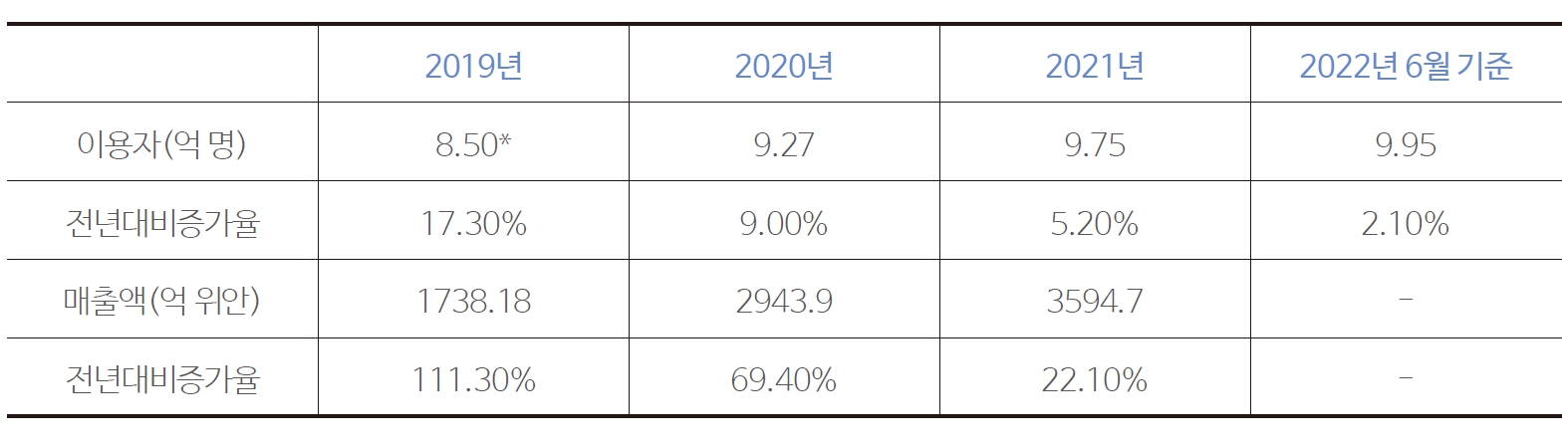

중국 인터넷 동영상(숏폼 포함) 이용자 규모는 꾸준한 증가세를 유지하고 있으며 2022년 상반기 기준 약 9.95억 명으로 2021년 대비 2.1%(약 2000만 명) 증가하였다. 이는 전체 네티즌의 94.6%가 인터넷 동영상을 시청하고 있는 것으로 나타났다. 특히 숏폼 이용자 규모는 높은 증가세를 보이고 있으며 2022년 상반기에는 약 9.62억 명으로 2021년 대비 3%(약 2800만 명) 증가하였다. 중국 인터넷 동영상(숏폼 포함)의 시장규모는 2021년 기준 3594.7억 위안으로 전년 대비 22.1% 증가하였다.

한편 최근 몇 년간의 추이를 보면 증가율은 현저히 낮아지고 있다. 이용자 증가율의 경우, 2019년의 17.3%에 비해 2022년(6월 기준)에는 2.1%에 머물었고 매출액의 증가율도 2019년의 111.3%에 비해 2021년에는 22.1%로 떨어졌다.표 1중국 인터넷 동영상 이용자 규모 및 매출액 출처: 중국인터넷정보센터(2019-2022), 전국광전총국(2019-2022)* 2019년 12월의 통계는 공식 발표되지 않은 관계로 2020년 3월 기준 데이터표 2중국 네티즌의 모바일 기반 미디어 이용시간 분포

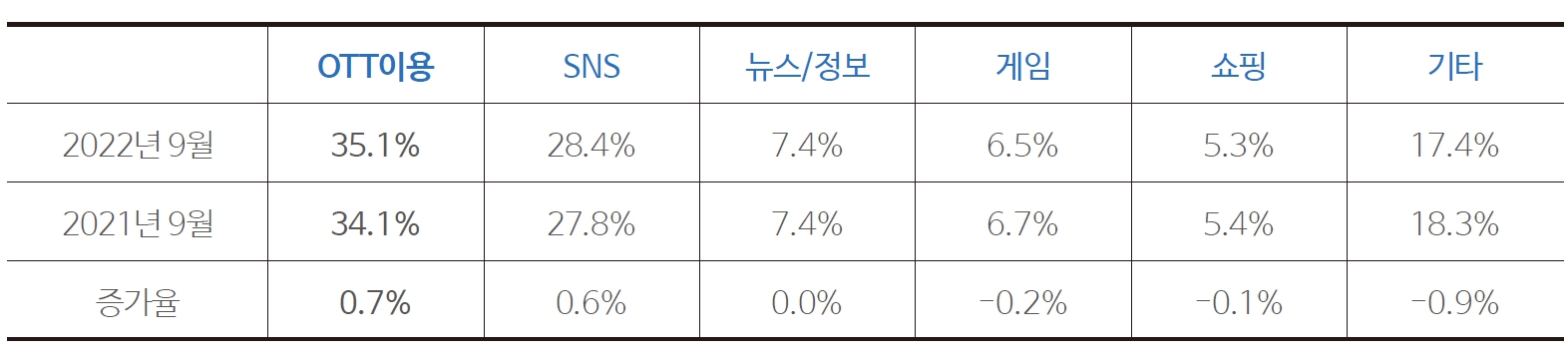

출처: 중국인터넷정보센터(2019-2022), 전국광전총국(2019-2022)* 2019년 12월의 통계는 공식 발표되지 않은 관계로 2020년 3월 기준 데이터표 2중국 네티즌의 모바일 기반 미디어 이용시간 분포 출처: Quest Mobile(2022.9)중국 네티즌들의 모바일 기반 OTT 이용시간은 증가 추세를 보이며 SNS, 게임 등 다른 매체의 이용시간과 비교해서 가장 높은 것으로 나타났다. 특히 2019년부터는 숏폼의 시청시간이 롱폼을 추월하여 2022년(1분기 기준)에는 월 평균 약 56.4시간을 시청하는 것으로 나타났다. 이는 중국 이용자들이 OTT에 대한 선호도가 높고 OTT 콘텐츠(특히 숏폼 콘텐츠)에 대한 수요도 크다는 것을 알 수 있다.

출처: Quest Mobile(2022.9)중국 네티즌들의 모바일 기반 OTT 이용시간은 증가 추세를 보이며 SNS, 게임 등 다른 매체의 이용시간과 비교해서 가장 높은 것으로 나타났다. 특히 2019년부터는 숏폼의 시청시간이 롱폼을 추월하여 2022년(1분기 기준)에는 월 평균 약 56.4시간을 시청하는 것으로 나타났다. 이는 중국 이용자들이 OTT에 대한 선호도가 높고 OTT 콘텐츠(특히 숏폼 콘텐츠)에 대한 수요도 크다는 것을 알 수 있다.

2.2. OTT 플랫폼 분류

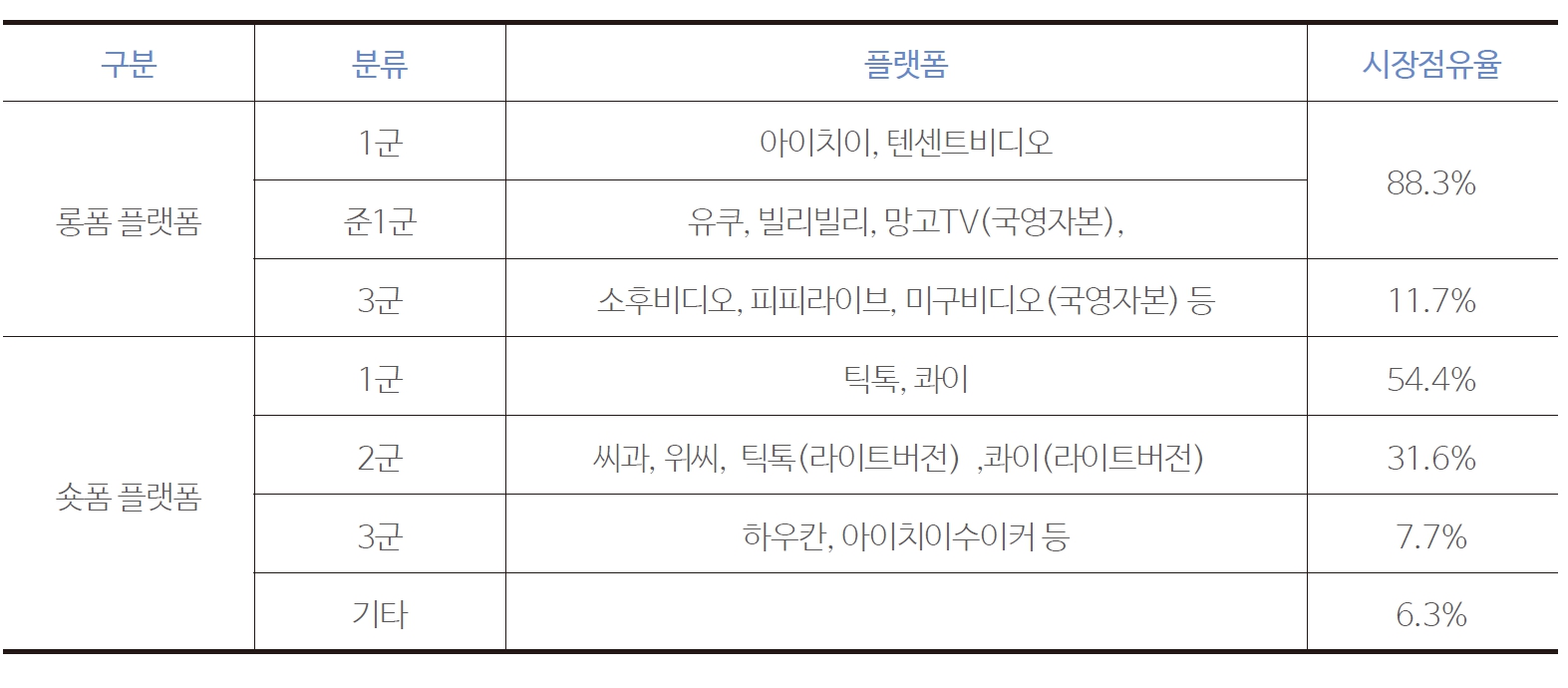

2004년부터 시작된 중국 OTT 플랫폼은 치열한 경쟁과 변화를 거듭하며 현재는 기존의 롱폼 플랫폼간 경쟁은 물론, 숏폼 플랫폼간 경쟁구도, 롱폼과 숏폼 플랫폼간 경쟁까지 형성되었다. 롱폼 플랫픔의 경우, 아이치이(iQiyi)와 텐센트 비디오(Tencent Video)가 1군, 유쿠(Youku), 망고TV, 빌리빌리(Bilibili)가 준1군을 이루고 있다. 1군 및 준1군의 5개 주요 롱폼 플랫폼의 시장점유율은 88.3%에 달한다. 오랜 기간 동안 유쿠는 아이치이, 텐센트비디오와 함께 1군 플랫폼으로, 망고TV와 빌리빌리는 제2군으로 분류되어 왔으나 유쿠의 지속적인 하락과 망고TV와 빌리빌리의 지속적인 성장에 따라 최근은 월간 활성 이용자 수 등 여러 지표에서 유쿠가 망고TV와 빌리빌리에 더 근접한 것으로 나타났다. 따라서 현재는 유쿠와 망고TV, 빌리빌리를 준 1군으로 분류하는 것이 보다 타당한 것으로 판단된다.

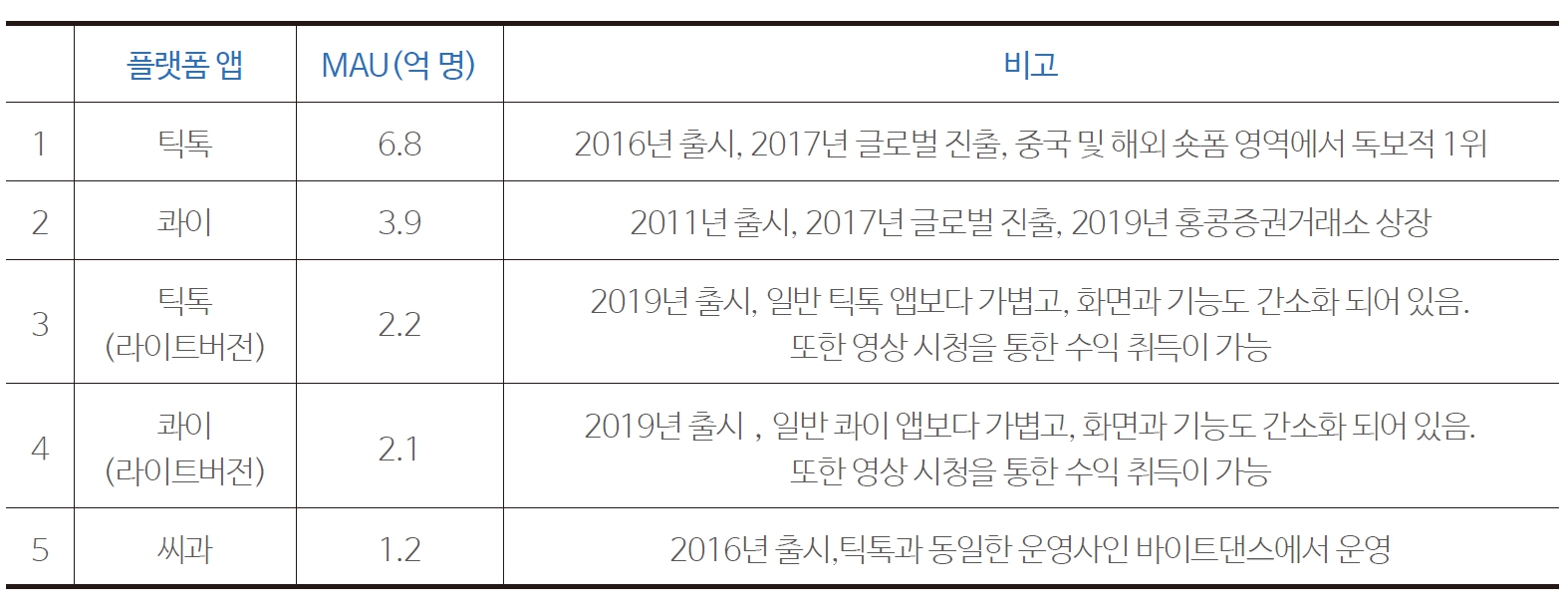

소후비디오(Sohu TV), 피피라이브(PP Live) 등 초기(2004년 전후)에 설립된 플랫폼들도 여전히 운영되고 있으나 점차 쇠퇴하면서 현재의 시청점유율은 10% 미만인 상태이다. 또한 중국의 OTT플랫폼은 국영과 민영으로 분류할 수 있는데 민영 플랫폼이 먼저 스타트를 했으며 현재도 대부분은 민영 플랫폼인 상황이다. 다만 망고TV(후난방송그룹 산하 플랫폼)와 미구비디오(Migu TV) (차이나모바일 산하 플랫폼) 등 국영자본의 플랫폼들은 비교적 늦게(2014년) 출시되었지만 빠른 성장세를 보이고 있다.표 3중국 OTT 플랫폼의 분류 출처: 중국미디어산업발전보고(2022)숏폼 플랫픔의 경우, 틱톡(TikTok)과 콰이(Kuaishou) 두 플랫폼이 압도적 우세로 1군을 차지하고 있으며 중국의 숏폼 플랫폼은 주로 이 두 플랫폼의 경쟁구도(일반버전과 라이트버전 포함)로 나타나고 있다. 롱폼의 대표 주자인 아이치이도 2020년에 숏폼 플랫폼(아이치이수이커)을 출시했지만 아직 점유율 등은 미미한 상태이다.

출처: 중국미디어산업발전보고(2022)숏폼 플랫픔의 경우, 틱톡(TikTok)과 콰이(Kuaishou) 두 플랫폼이 압도적 우세로 1군을 차지하고 있으며 중국의 숏폼 플랫폼은 주로 이 두 플랫폼의 경쟁구도(일반버전과 라이트버전 포함)로 나타나고 있다. 롱폼의 대표 주자인 아이치이도 2020년에 숏폼 플랫폼(아이치이수이커)을 출시했지만 아직 점유율 등은 미미한 상태이다.

2.3. 주요 플랫폼의 발전 현황

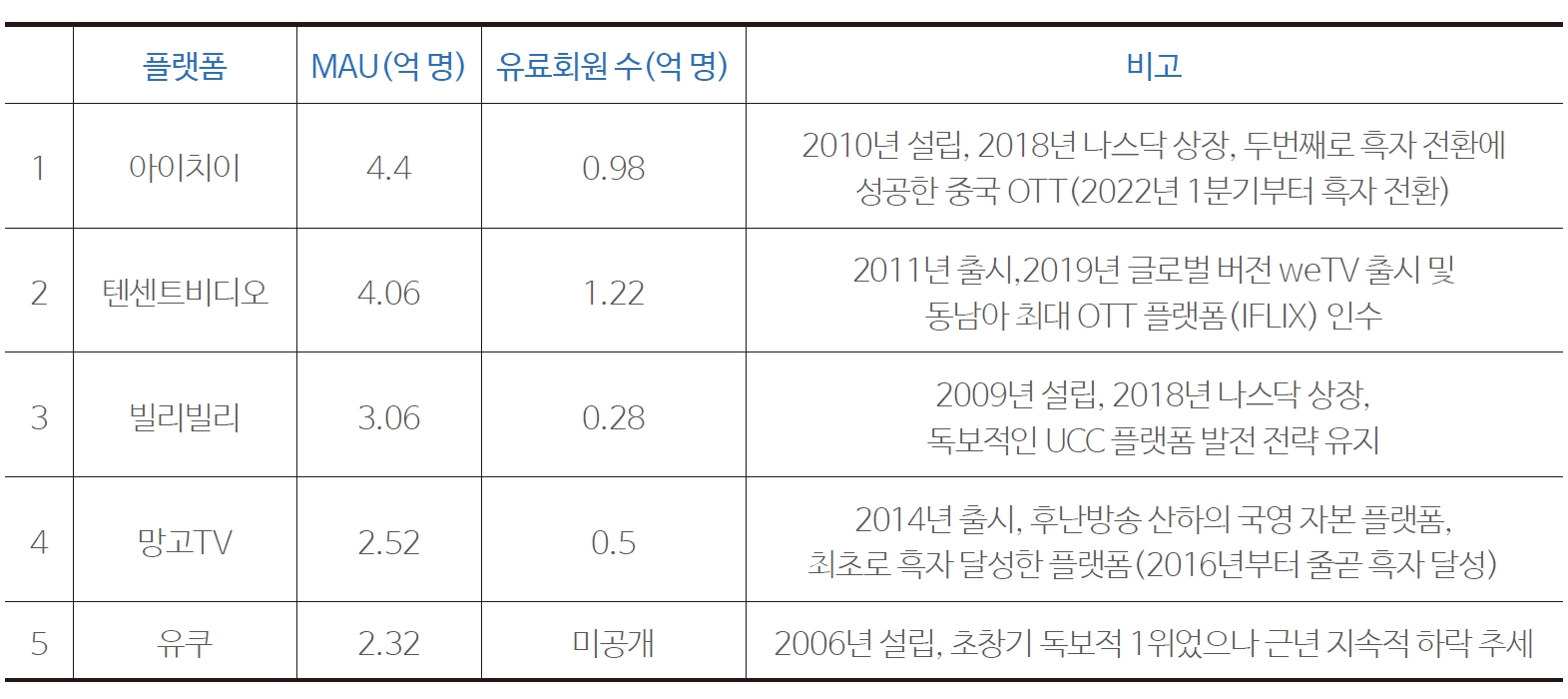

롱폼 플랫폼의 2022년 6월 월간 활성 이용자(MAU)의 경우, 아이치이와 텐센트비디오가 4억 명을 돌파하며 기타 플랫폼들과의 큰 차이로 1군 플랫폼의 위상을 지키고 있다. 한편 빌리 빌리는 3억 명을 돌파하며 유쿠를 제치고 3위에 등극하였고 망고TV는 2.5억 명을 돌파하며 꾸준한 성장세를 유지하고 있다. 한편 유쿠는 2.32억 명으로 5위로 하락하였다. 유료회원수의 경우, 텐센트비디오와 아이치이가 1억 명 내외로 1군 플랫폼의 위상을 유지하고 있고, 망고TV는 5,000만 명으로 빌리빌리(2.800만 명)를 제치고 3위에 등극하였다.

표 4주요 롱폼 플랫폼 월간 활성 이용자수 및 유료회원수 출처: Quest Mobile(2022.6), jin10(2022.10)그림 1주요 롱폼 플랫폼 월간 활성 이용자수 및 유료회원수

출처: Quest Mobile(2022.6), jin10(2022.10)그림 1주요 롱폼 플랫폼 월간 활성 이용자수 및 유료회원수 출처: 아이치이, 텐센트비디오, 빌리빌리, 망고TV, 유쿠 메인 페이지표 5주요 숏폼 플랫폼 앱 월간 활성 이용자

출처: 아이치이, 텐센트비디오, 빌리빌리, 망고TV, 유쿠 메인 페이지표 5주요 숏폼 플랫폼 앱 월간 활성 이용자 출처: Quest Mobile(2022.6)숏폼 플랫폼은 롱폼 플랫폼보다 훨씬 늦게 출시되었지만 1군 숏폼 플랫폼 이용자 규모는 주요 롱폼 플랫폼을 추월한 상태이다. 그 중, 틱톡의 월간 활성 이용자(MAU)는 6.8억 명, 라이트버전 2.2억 명으로 압도적 1위를 차지하고 있으며, 2위는 콰이(3.9억 명, 라이트버전2.1억 명), 3위는 씨과(1.2억 명)의 구도이다.

출처: Quest Mobile(2022.6)숏폼 플랫폼은 롱폼 플랫폼보다 훨씬 늦게 출시되었지만 1군 숏폼 플랫폼 이용자 규모는 주요 롱폼 플랫폼을 추월한 상태이다. 그 중, 틱톡의 월간 활성 이용자(MAU)는 6.8억 명, 라이트버전 2.2억 명으로 압도적 1위를 차지하고 있으며, 2위는 콰이(3.9억 명, 라이트버전2.1억 명), 3위는 씨과(1.2억 명)의 구도이다.

그림 2주요 숏폼 플랫폼 로고 출처: 틱톡 홈페이지, 콰이, 씨과 어플

출처: 틱톡 홈페이지, 콰이, 씨과 어플

2.4. 주요 플랫폼의 발전 현황

드라마는 주요 플랫폼간 이용자 확보에 가장 큰 영향을 미치는 콘텐츠 장르인 만큼, 드라마를 둘러싼 플랫폼간 경쟁이 가장 치열하다. 2021년도 신규 드라마를 가장 많이 편성한 플랫폼은 아이치이(총 161편, 그 중 독점 방영 67편), 2위부터 4위는 텐센트(총 149편, 그 중 독점 방영 43편), 유쿠(총 120편, 그 중 독점 방영 57편), 망고TV(총 72편, 그 중 독점 방영 43편)의 순으로 나타났다. 빌리빌리의 신규 드라마 편성은 4편에 머물면서 소후, 피피라이브 등 제3군 플랫폼보다도 적게 편성했는데 이는 빌리빌리가 기타 플랫폼들과 달리 PUGC(Professional User Generated Content), 콘텐츠 중심의 독보적인 UCC(User Creative Content) 플랫폼 구조를 유지하고 있기 때문이다.

표 62021년 주요 OTT 플랫폼의 신규 드라마 편성 현황 출처: DataWin(2022)그림 32021년 주요 OTT 플랫폼 시장점유율

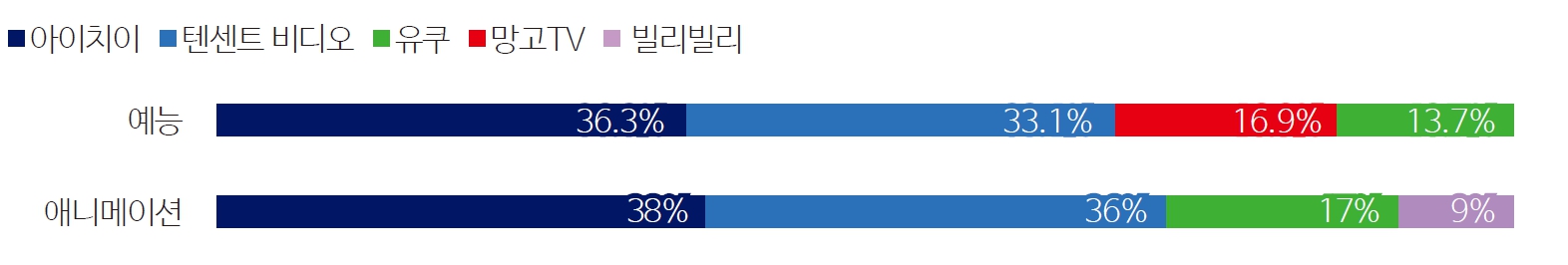

출처: DataWin(2022)그림 32021년 주요 OTT 플랫폼 시장점유율 출처: 화경산업연구원(2022), ENLIGHTENT(2021)예능 또한 플랫폼간 이용자 확보에 큰 영향을 미치는 콘텐츠 장르인 만큼, 플랫폼간 경쟁이 치열하다. 2021년도 빌리빌리를 제외한 4대 플랫폼간 예능 시장 점유율은 아이치이가 1위(36.3%), 2위부터 4위는 텐센트(33.1%), 망고(16.9%), 유쿠(13.7%)의 순으로 나타났다.

출처: 화경산업연구원(2022), ENLIGHTENT(2021)예능 또한 플랫폼간 이용자 확보에 큰 영향을 미치는 콘텐츠 장르인 만큼, 플랫폼간 경쟁이 치열하다. 2021년도 빌리빌리를 제외한 4대 플랫폼간 예능 시장 점유율은 아이치이가 1위(36.3%), 2위부터 4위는 텐센트(33.1%), 망고(16.9%), 유쿠(13.7%)의 순으로 나타났다.

애니메이션은 플랫폼간 이용자 확보, 특히 청소년과 젊은 층 유저 확보에 큰 영향을 미치는 콘텐츠 장르인 만큼 경쟁도 치열해지고 있다. 2021년(1월~4월), 망고TV를 제외한 주요 플랫폼간 예능 시장 점유율은 아이치이가 1위(38%), 2위부터 4위는 텐센트(36%), 유쿠(17%), 빌리빌리(9%)의 순으로 나타났다.

3OTT 산업의 트랜드3.1. ‘냉철한 성장’ 추구

상당히 오랜 기간 동안 중국의 주요 OTT 플랫폼들은 공격적인 투자를 통해 점유율을 확보하는 ‘점유율 우선’이었지만 전반적인 콘텐츠 시장의 침체로 2022년 상반기에는 ‘비용삭감과 효율상승’이 화두가 되었다가 하반기부터는 ‘냉철한 성장’의 새로운 발전단계로 진입하기 시작했다.

‘냉철한 성장’은 아치이치의 CEO가 최초로 언급하였는데 그 핵심은 무분별한 투자보다 성공 확률이 높은 고수익률(ROI) 프로젝트에 투자를 집중하여 매출과 이익의 동반성장을 추구하되 매출보다 이익의 상승 속도를 우선시하는 것이다. 빌리빌리의 CEO도 최근 ‘비용삭감과 효율상승’의 핵심은 비용삭감이 아닌 효율상승에 있다고 주장하며 이는 비용을 보다 총명하게 쓰는 것이며 빌리빌리의 전략 핵심은 여전히 성장임을 강조했는데 이 역시 ‘냉철한 성장’의 핵심과 일맥상통하는 것이다.

‘냉철한 성장’을 추구하게 된 배경에는 ‘점유율 우선’과 ‘비용삭감과 효율상승’에 따른 시행착오가 있었기 때문이다. 오랜 기간 실시해온 ‘점유율 우선’ 전략은 주요 OTT플랫폼들의 장기간 적자로 이어졌고, 2022년 상반기의 ‘비용삭감과 효율상승’ 전략은 비록 아이치이가 처음으로 흑자 달성 등 효과적인 측면도 있었으나, 유료회원 이탈과 광고수익 대폭 하락 등 부작용도 발생하였다

아이치이는 A급 및 그 이하의 콘텐츠에 대한 투자와 편성을 대폭 줄이고 대신 S급 및 S+급 콘텐츠의 투자와 방영에 집중하면서 2022년 여름철에 방영한 신규 드라마는 10편으로 2021년 대비 9편이나 줄었지만 시청량은 오히려 30% 늘었고 편당 회원수익도 2배 증가하였다. ‘냉철한 성장’ 전략의 효과가 검증되면서 앞으로 상당기간 아이치이를 비롯한 주요 플랫폼들의 발전모델로 자리매김 할 것으로 예측된다.

3.2. 해외 진출의 가속화

중국 주요 숏폼 플랫폼과 롱폼 플랫폼 모두 글로벌 시장 확대에 적극 나서고 있다. 그 중 가장 성공한 플랫폼은 2017년부터 해외 진출을 시작한 틱톡으로, 2021년 기준 월간 이용자 10억 명 돌파, 그 중, 미주지역 3억 명, 동남아 2억 명, 중동 1.3억 명에 달하는 대표적 글로벌 플랫폼으로 성장하였다. 카이도 남미와 중동 진출에 성공하면서 2021년 6월 기준 월간 활성 이용자수 약 1.8억 명을 달성하였다.

주요 롱폼 플랫폼들도 해외 진출에 적극 나서고 있다. 텐센트비디오는 2019년에 동남아에 글로벌버전 WeTV를 출시하고 동남아 최대 OTT 플랫폼인 IFLIX를 인수하는 등 동남아지역에 집중하고 있다. 2022년 1분기 기준 WeTV의 타이 OTT시장 점유율은 22%로 넷플리스(24%)에 이어 2위이며, 인도네시아에서의 시장점유율도 13%로 본토 플랫폼인 Vidio(25%)에 이어 2위로 등극하였다. 한편 아이치이는 동남아와 북미를 동시에 진출하면서 북경과 싱가폴에 해외사업본부를 각각 설치하고, 타이, 말레이시아, 북미에 사무소를 신설하는 등 해외사업을 확대해 나가면서 2021년 월간 이용자수가 1,000만 명, 2022년 10월의 월간 이용자수는 3,000만 명까지 증가하였다. 중국 국내시장의 성장이 어느 정도 포화 단계에 이르고 또한 해외 유저들의 중국 콘텐츠에 대한 니즈가 높아지면서 주요 OTT플랫폼들의 해외 진출은 한층 가속화되고 있으며 주요 OTT 플랫폼들의 경쟁구도는 국내시장에 이어 해외시장까지 확대될 전망이다. 또한 이에 따른 한류 드라마 등 글로벌 타켓의 콘텐츠 확보전과 해외 현지 파트너와 협력 강화 등 현지화 추진도 가속화되고 있다.3.3. 국영자본 플랫폼의 대두

현재 중국의 주요 OTT 플랫폼은 민영자본이 다수이지만 근래에는 망고TV(후난방송그룹산하)와 미구비디오(차이나모바일 산하)등 국영자본이 빠른 성장세를 보이고 있다. 망고TV와 미구비디오는 모두 2014년에 설립한 후발주자이지만 모기업에 힘입어 각자의 차별화 발전모델이 형성되면서 이용자확보와 수익측면에서 빠른 성장세를 이어가고 있다.

망고 TV의 경우, 본사 후난방송의 온라인 서비스 권한을 독점 제공받으며 예능 콘텐츠를 대표적 장르로 집중 투자하고 있다. 2021년의 예능 시청점유율은 유쿠를 제치고 3위에 등극하였고 2022년 상반기에는 자체 제작 편수 1위, 인기 예능 보유율 1위의 실적(인기예능 Top 50 중, 망고 TV의 콘텐츠가 37% 차지)을 달성하였다. 또한 중국에서 최초로 흑자를 달성한 플랫폼이며 2016년부터 줄곧 흑자를 이어가면서 순이익도 꾸준히 증가하는 추세이다.

2022년 상반기 이익은 11.9억 위안으로 올해 처음으로 흑자 전환한 아이치이(2.4억 위안)의 5배 정도로 나타났다. 미구비디오는 스포츠 콘텐츠에 주력하면서 2022년에는 월드컵, 올림픽, 국내외 리그 등의 방영권을 다수 확보하면서 꾸준히 이용자수를 늘리고 있다. 2022년 7월 미구의 월간 활성 이용자 수는 전년 대비 36% 증가하면서 약 5000만 명에 달한다. 또한 2022년 연초에는 미구비디오가 아이치이를 인수한다는 소문이 돌 정도로 업계의 주목을 받고 있는 숨은 강자로 부상하고 있다.

3.4. 숏폼 드라마의 급증

2022년에 들어서서 숏폼 드라마(회당 러닝타임이 2분~15분)가 급증하고 있다. 2021년 광전총국에 제작 등록을 한 숏폼 드라마는 398편에 불과했지만 2022년에는 상반기만 무려 2,859편(69,234화)으로 7배나 급증하였다. 주요 플랫폼들은 숏폼 드라마 코너 신설과 관련 사업계획을 연이어 발표하면서 콘텐츠 확보(투자 혹 구매)에 적극 나서고 있다. 텐센트비디오와 유쿠, 콰이는 2021년 연말에, 망고TV, 틱톡, 아이치이는 2022년에 숏폼 드라마 관련 발전계획을 발표했다.

가장 최근(2022년 11월)에 발표한 아이이치이의 ‘숏폼 드라마 합작모델’을 보면 다양한 숏폼 드라마를 적극 구매하는 전략을 추구하고 있다. 러닝타임이 2~10분인 숏폼 드라마는 CPM(Cost per Mille) 광고수익 배분형식을 취하고, 10~15분인 숏폼 드라마에는 MG(Minimum Guarantee) + R/S(Revenue Share) 또는 R/S의 합작형식을 취하며 플랫폼 내부와 외부에서의 다양한 홍보 지원 등 혜택도 부여한다는 것이다.

숏폼 드라마가 이처럼 급증하게 된 배경에는 전반적인 콘텐츠 시장의 침체로 인한 플랫폼들의 투자 고민과 숏폼에 익숙해진 이용자들의 니즈를 동시에 충족할 수 있는 장르로 적합하다고 판단했기 때문이다. 또한 수익 측면에서도 숏폼 드라마의 매력이 입증되고 있다.

텐센트비디오에서 방영된 숏폼 드라마 <부탁해요, 날 총애하지 말아주세요>(2022)의 경우, 제작사가 플랫폼으로부터 받은 수익배분(R/S)이 3,000만 위안을 돌파했고, 콰이의 숏폼 드라마 <장공주재상>(2022)은 조회수 3.5억뷰를 돌파하였다. 숏폼 드라마의 급증과 플랫폼간 확보전이 심화됨에 따라 숏폼드라마의 퀄리티 향상과 차별화가 요구될 것이다. 따라서 웹툰과 웹소설 등 원작 IP 확보도 한층 치열해질 전망이다.

4마치며본 고에서 알아본 바와 같이 중국 OTT 시장은 최근 들어 판세 변화와 새로운 트렌드가 형성되고 있다. 한국 콘텐츠업체의 중국 진출과 교류협력, 그리고 한국 플랫폼사의 운영에도 참고가 될 시사점을 도출해보면 아래와 같다.

첫째, 파트너 확대와 다양화이다. 중국 OTT 플랫폼의 분류와 경쟁구도의 변화에 따라 기존의 주요 롱폼 플랫폼과 더불어 카이 등 숏폼 플랫폼, 그리고 망고TV, 미구비디오 등 신규 또는 ‘숨어있는 강자’ 플랫폼과의 협력도 준비하고 추진할 필요가 있다.

둘째, 새로운 협력 모델 형성이다. 중국 주요 플랫폼의 글로벌화 가속화, 숏폼 드라마 급증 등의 새로운 발전모델과 트렌드에 맞추어 공동으로 해외 시장 개척, 숏폼 드라마 공동제작, 콘텐츠 IP 공유 등 새로운 협력모델을 마련할 필요가 있다.

셋째, 시장변화에 따른 중국의 새로운 발전전략을 한국 시장에도 도입이 가능한지 검토가 필요하다. 아이치이의 경우, 시장점유율 우위인 상황에서도 과감히 새로운 전략(‘비용삭감과 효율상승’)을 도입했다가 시행착오를 겪음에 따라 곧바로 또 다른 전략(‘냉철한 성장’)으로 전환시키면서 그 효과가 검증되었는데, 한국 시장에서도 이 전략이 효과가 있는지 검토할 필요가 있다.

넷째, 다양한 형태의 서비스 제공이다. 중국 틱톡과 콰이의 경우 전통적인 플랫폼 모델 외에 ‘급속 모델’을 출시하여 서비스하고 있는데, 국내에서도 OTT 라이트 버전 등을 고려할 필요가 있다. 넷플릭스가 광고모델을 도입하여 다양한 유형의 서비스를 제공하는 것도 참고할 만하다.

마지막으로, 중국의 경우에서도 확인되었듯이, 가입자 확보를 위한 예능 장르에 대한 투자이다. 드라마는 규모의 경제에 많은 영향을 받는다. 미국의 글로벌 OTT 사업자들이 투자하는 제작비를 국내 OTT 플랫폼이 감당하기 쉽지 않지만, 예능의 경우는 회당 1억원 정도로 제작비 부담이 드라마에 비해 상대적으로 적다. 또한, 성공한 예능의 경우 시즌제로 계속 제작이 가능하고 포맷 판매와 스핀오프 콘텐츠로 수익을 다각화할 수도 있다. 아시아 시장에서 이미 K-포맷의 인기와 성공 가능성이 확인되었듯이, 글로벌 시장에서도 K-포맷이 성공할 수 있도록 예능에 대한 투자를 확대할 필요가 있다.Reference

- 중국인터넷정보센터(2019-2022), 중국인터넷발전상황통계보고

- 국가광전총국(2019-2022), 전국방송업계통계공보

- DataWin(2022), 2021-2022드라마시장분석연간백서

- Media Partners Asia(2022), Southeast Asia Online Video Consumer Insights & Analytics

- Quest Mobile(2022):www.questmobile.com.cn

- https://www.163.com/dy/article/HFVJQH420538DFWK.html

- 아이치이(2022): 아이치이업계쿠리어