올해 5월 16일 과학기술정보통신부 발표에 의하면, 2023년 하반기 유료방송 가입자 수는 3,631만 가입자로 상반기와 비교하여 3만 7,389 가입자가 감소했다. 유료방송 가입자가 감소한 것은 통계를 시작한 2015년 이후 처음 있는 일이었다. 그동안 IPTV 가입자는 꾸준히 상승한 반면, 케이블TV와 위성방송 가입자는 지속적으로 감소했었는데 이번에 이들의 합계가 감소한 것으로 나온 것이다. 본고에서는 유료방송 가입자 관련 현황과 최근의 가입자 감소 원인에 대해서 살펴보고 향후 이런 추세가 지속될지 여부를 전망하고자 한다.

1. 들어가며

과학기술정보통신부(이하 과기정통부)는 올해 5월 16일, ‘2023 하반기 유료방송 가입자 수와 시장점유율’을 공개하면서, 이 시기 유료방송 가입자 수가 3,631만 가입자이며 상반기와 비교하여 3만 7,389 가입자1)가 감소했다고 발표했다. 유료방송 가입자가 감소한 것은 통계를 시작한 2015년 이후 처음 있는 일이었다.

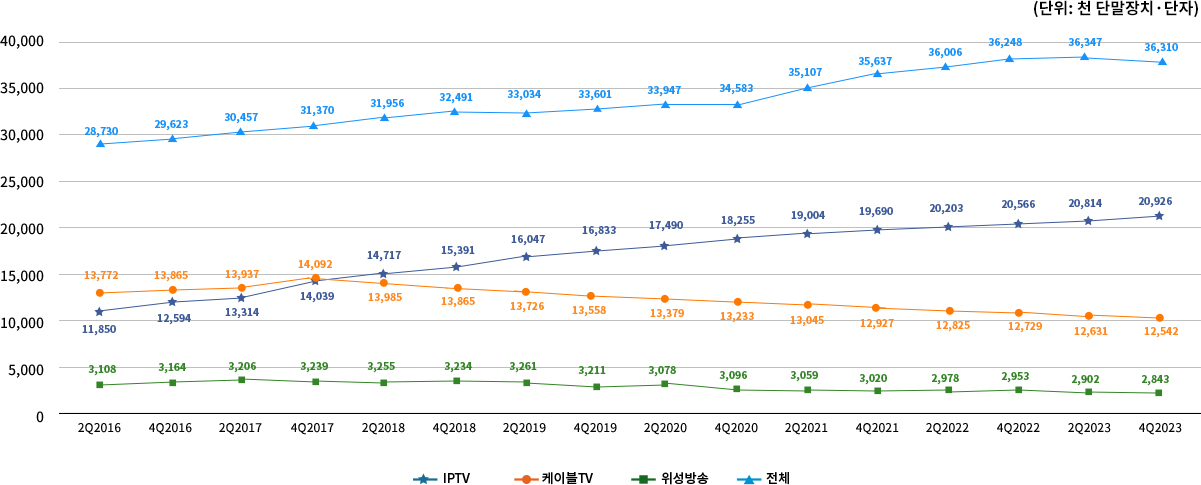

매체별 유료방송 가입자 수 추이

| 구분 | IPTV | 케이블TV | 위성방송 | 전체 |

|---|---|---|---|---|

| 2Q2016 | 11,850 | 13,772 | 3,108 | 28,730 |

| 4Q2016 | 12,594 | 13,865 | 3,164 | 29,623 |

| 2Q2017 | 13,314 | 13,937 | 3,206 | 30,457 |

| 4Q2017 | 14,039 | 14,092 | 3,239 | 31,370 |

| 2Q2018 | 14,717 | 13,985 | 3,255 | 31,956 |

| 4Q2018 | 15,391 | 13,865 | 3,234 | 32,491 |

| 2Q2019 | 16,047 | 13,726 | 3,261 | 33,034 |

| 4Q2019 | 16,833 | 13,558 | 3,211 | 33,601 |

| 2Q2020 | 17,490 | 13,379 | 3,078 | 33,947 |

| 4Q2020 | 18,255 | 13,233 | 3,096 | 34,583 |

| 2Q2021 | 19,004 | 13,045 | 3,059 | 35,107 |

| 4Q2021 | 19,690 | 12,927 | 3,020 | 35,637 |

| 2Q2022 | 20,203 | 12,825 | 2,978 | 36,006 |

| 4Q2022 | 20,566 | 12,729 | 2,953 | 36,248 |

| 2Q2023 | 20,814 | 12,631 | 2,902 | 36,347 |

| 4Q2023 | 20,926 | 12,542 | 2,843 | 36,310 |

그림1에서 보는 바와 같이, IPTV 가입자는 비교적 빠르게 증가하고 있고 케이블TV 가입자는 감소하는 추세이며, 위성방송 가입자는 정체하다가 조금씩 감소하고 있는 상황이었다. 케이블TV와 위성방송 가입자는 감소하지만, IPTV 가입자가 증가하여 이들을 합한 전체 유료방송 가입자 수는 증가하고 있었다. 그러나 2023년 하반기에는 처음으로 IPTV 가입자 증가분이 케이블TV와 위성방송 가입자의 감소분보다 적어서 전체 유료방송 가입자 수는 감소하게 된 것이다. 따라서 이번 유료방송 가입자 감소는 비교적 오래전부터 케이블TV, 위성방송 가입자 감소가 계속되는 가운데 IPTV 가입자 증가가 둔화되는 추세 속에서 어쩌면 당연하게 도달하게 된 현상이었다.

케이블TV의 경우, 모든 SO 서비스의 가입자는 감소했지만 SKB(SO)2)의 가입자는 유일하게 상반기보다 증가(7,314 가입자, 0.03%p)했다. 이는 SKB가 2023년 5월 가장 먼저 기술중립 서비스를 도입하였기 때문으로 분석된다3). 기술중립 서비스를 도입하면 IPTV 기술방식을 케이블TV에서도 적용할 수 있다. 그래서 기존 케이블TV와 동일한 요금으로 IPTV에서 제공하던 키즈, 시니어 등 콘텐츠를 제공할 수 있고 화질도 개선할 수 있다(뉴시스, 2024).

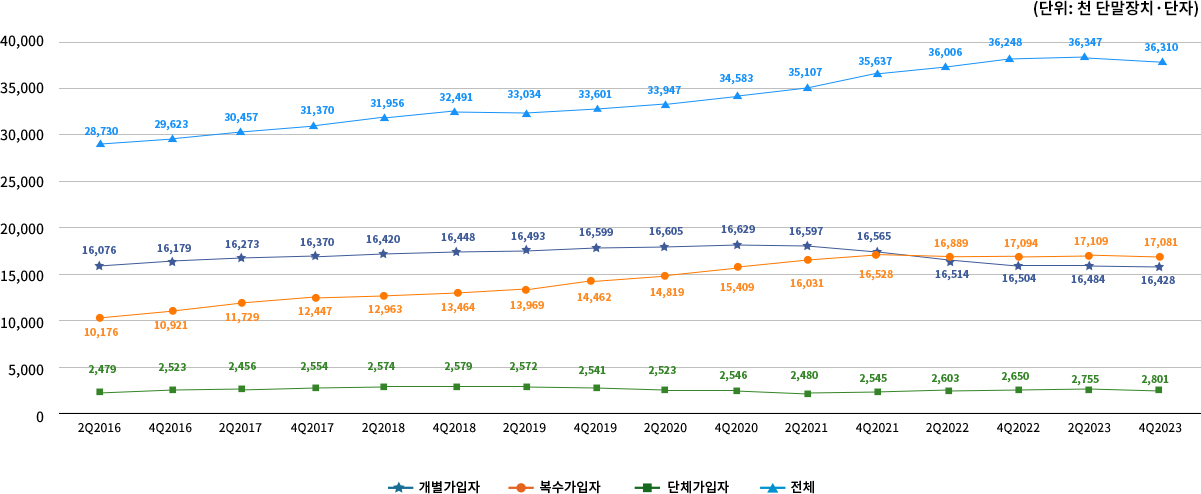

국내 유료방송은 주로 개별가입자4) 위주로 가입이 이루어져 왔는데 개별가입자는 통계를 시작한 2015년 이후로 정체를 보이다가 2021년 하반기부터 점차 감소하기 시작한다. 그림2에서 보는 바와 같이, 개별가입자 수가 정체 또는 감소를 보인 사이, 유료방송 가입자가 성장을 유지하게 된 데는 복수가입자의 증가가 그 원인이었다. 호텔, 병원, 상점 등에 다수의 유료방송 단말기를 설치하게 된 것이 복수가입자5)가 증가하는 원인이 되었으나 이것도 더 이상 증가를 멈추게 되었다. 그나마 전체 유료방송 가입자의 증가세를 유지시켜 온 복수가입자도 2023년 하반기에 27,561 가입자가 감소하게 된 것이다.

유형별 유료방송가입자 수 추이

| 구분 | 개별가입자 | 복수가입자 | 단체가입자 | 전체 |

|---|---|---|---|---|

| 2Q2016 | 16,076 | 10,176 | 2,479 | 28,730 |

| 4Q2016 | 16,179 | 10,921 | 2,523 | 29,623 |

| 2Q2017 | 16,273 | 11,729 | 2,456 | 30,457 |

| 4Q2017 | 16,370 | 12,447 | 2,554 | 31,370 |

| 2Q2018 | 16,420 | 12,963 | 2,574 | 31,956 |

| 4Q2018 | 16,448 | 13,464 | 2,579 | 32,491 |

| 2Q2019 | 16,493 | 13,969 | 2,572 | 33,034 |

| 4Q2019 | 16,599 | 14,462 | 2,541 | 33,601 |

| 2Q2020 | 16,605 | 14,819 | 2,523 | 33,947 |

| 4Q2020 | 16,629 | 15,409 | 2,546 | 34,583 |

| 2Q2021 | 16,597 | 16,031 | 2,480 | 35,107 |

| 4Q2021 | 16,565 | 16,528 | 2,545 | 35,637 |

| 2Q2022 | 16,514 | 16,889 | 2,603 | 36,006 |

| 4Q2022 | 16,504 | 17,094 | 2,650 | 36,248 |

| 2Q2023 | 16,484 | 17,109 | 2,755 | 36,347 |

| 4Q2023 | 16,428 | 17,081 | 2,801 | 36,310 |

- 1) 과기정통부 발표에서는 유료방송 가입자 수의 단위를 가입자, 단말장치‧단자로 했다. 유료방송 가입은 한 명이 하나의 단자를 계약하기도 하지만, 한 명이 다수의 단자를 계약하는 경우도 있기 때문에, 본고에서는 가입자 수의 단위를 명으로 하지 않고 ‘가입자’로 했다.

- 2) SKB는 IPTV 사업자였지만, 2020년 4월 티브로드와 합병하면서 케이블TV 서비스(Btv 케이블)도 제공하고 있다.

- 3) 2022년 12월 방송법 개정(제9조의4)을 통해 SO사업자 또한 IP방식의 서비스 제공이 가능해졌으며, SKB(SO)는 IP방식의 케이블TV 상품인 ‘Btv pop’을 2023년 5월에 출시했다.

- 4) 유료방송가입자 통계는 개별가입자, 복수가입자, 단체가입자로 분류하여 집계한다.

- 개별가입자 : 유료방송사업자(IPTV, SO, 위성방송)와 계약을 체결하여 1개 단자의 서비스를 제공받는 개인 또는 법인

- 복수가입자 : 다수 단자 서비스를 제공받는 개인 또는 법인으로, 단체계약에 해당하지 않는 계약의 가입자(1가구 다계약 또는 병원, 호텔, 상점 등 가입자)

- 단체가입자 : 유료방송사업자와 공동주택의 입주자대표회의가 입주자들에게 같은 조건으로 제공할 유료방송서비스, 요금 등에 관한 사항을 합의하여 입주자대표회의 또는 이로부터 권한을 위임받은 관리주체의 명의로 체결하는 단체계약의 가입자(출처: 과학기술정보통신부, 2021)

- 5) 복수가입자는 개별가입자에 비해 상대적으로 낮은 단가가 적용되어 복수가입자의 증가는 ARPU 감소를 가져올 수 있다(방송통신위원회, 2023).

2. 유료방송 가입자 감소의 이유

유료방송 가입자 감소의 원인은 어느 한두 개의 사항으로 설명되기 어렵다. 그리고 그 원인들은 서로 연관되어 있기 때문에 명확히 이들을 구분하는 것도 어려운 일이다. 그래서 본고에서는 그 원인들을 하나씩 열거해 보고자 한다. 복수가입자의 감소는 앞 절에서 다루었으므로 이번 절에서는 일반가구의 유료방송 가입 감소의 원인에 대해서 살펴보았다.

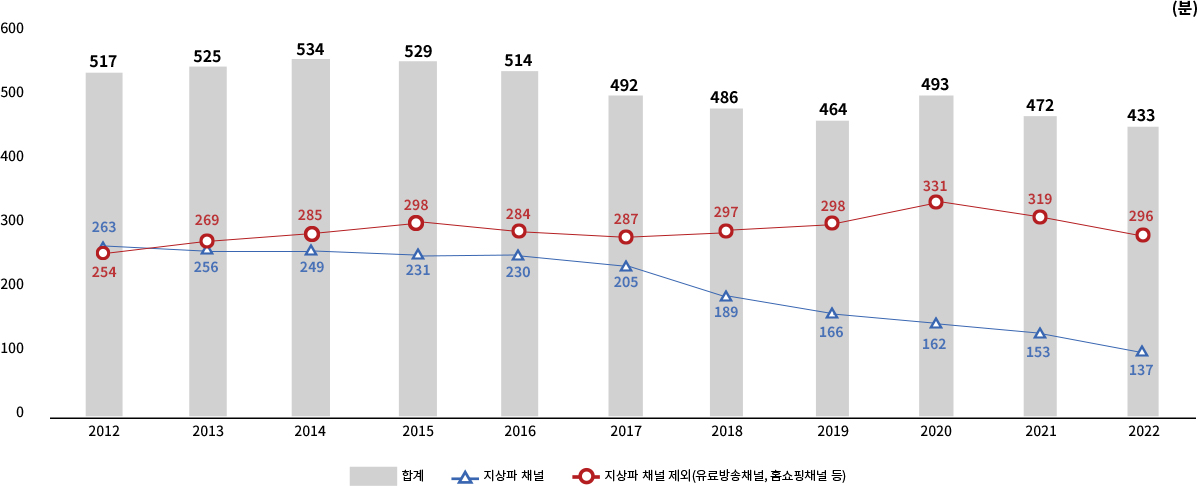

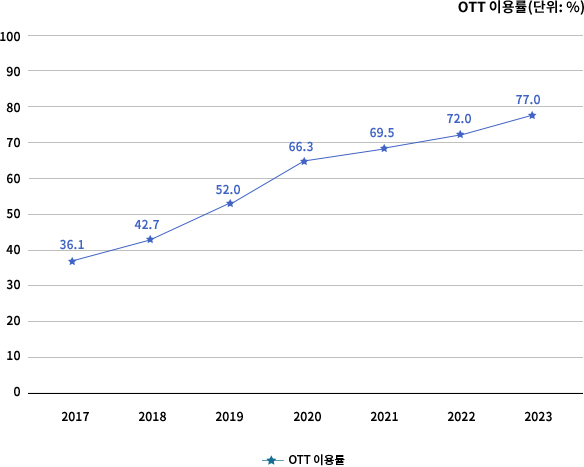

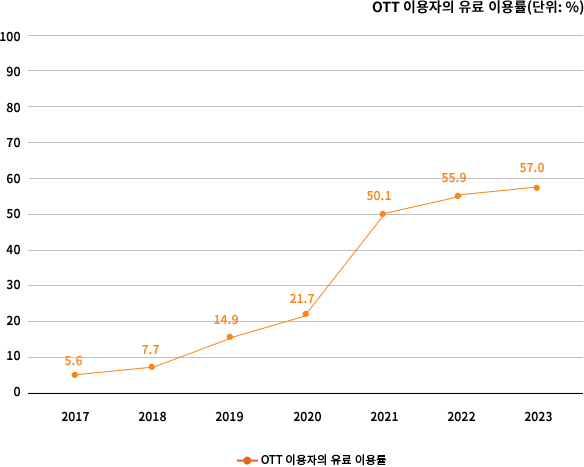

2-1. OTT와 유료방송 간의 대체성 인식 증가

국내에서 OTT의 유료방송에 대한 시간적 대체현상은 이미 이전에 보고가 된 바 있다(최민재, 2013; Lee et al., 2016). OTT뿐만 아니라 소셜미디어, 게임과 같은 디지털 미디어 이용의 확산으로 인해 2015년부터 유료방송 서비스 이용시간은 전반적인 감소세를 보이고 있다(그림3)6). 미국에서 OTT의 유료방송에 대한 시간적 대체현상이 유료방송의 가입해지(코드커팅, cord cutting)로 이어진데 비해, 국내에서는 시간적 대체현상이 바로 유료방송의 가입해지로 이어지지는 않았다. 유료방송 요금이 저렴하고 방송통신 결합상품으로 비용이 절감되기 때문에 유료방송 가입을 해지할 유인이 별로 없기 때문이다.

유료방송 일평균 이용시간(가구 기준)

| 구분 | 지상파 채널 | 지상파 채널 제외(유료방송채널, 홈쇼핑채널 등) | 합계 |

|---|---|---|---|

| 2012 | 263 | 254 | 517 |

| 2013 | 256 | 269 | 525 |

| 2014 | 249 | 285 | 534 |

| 2015 | 231 | 298 | 529 |

| 2016 | 230 | 284 | 514 |

| 2017 | 205 | 287 | 492 |

| 2018 | 189 | 297 | 486 |

| 2019 | 166 | 298 | 464 |

| 2020 | 162 | 331 | 493 |

| 2021 | 153 | 319 | 472 |

| 2022 | 137 | 296 | 433 |

그러나 유료방송 가입자가 OTT가 유료방송 서비스를 대체할 만하다고 인식할수록 OTT가 유료방송 서비스를 시간적으로 대체할 수 있고, 이것이 심화될 경우 결국에는 OTT로 인해 유료방송 가입을 해지할 가능성이 커진다. OTT의 유료방송 대체성 인식이 유료방송 가입해지의 충분조건은 아니지만, OTT로 인해 유료방송 가입해지를 하기 위해서는 그 전에 OTT의 유료방송 대체성 인식이 선행되어야 한다. 방송통신위원회(2023)의 방송시장 경쟁상황 평가 결과에 따르면, 유료방송 가입자들이 유료방송서비스와 OTT 서비스가 유사하다고 응답한 비율은 2022년을 제외하고 점차 증가하고 있다(2017년 36.0% → 2018년 53.4% → 2019년 61.7% → 2020년 58.1% → 2021년 58.8% → 2022년 54.7% → 2023년 61.1%). 그리고 유료방송 서비스 가격을 10% 인상했다고 가정할 때 유료방송 서비스를 해지하겠다고 응답한 사람의 비율도 등락을 거듭하긴 하지만 전반적으로 점차 증가하여 2023년에는 39.7% 수준이었다(2019년 24.8% → 2020년 30.7% → 2021년 30.0% → 2022년 28.5% → 2023년 39.7%). OTT 서비스가 유료방송 서비스를 대체할 만하여, 유료방송 서비스 요금이 조금 인상될 경우 이를 해지할 의향이 있는 사람들이 점차 늘어나고 있는 것이다.

이와 같이 유료방송 가입자들이 OTT의 유료방송 서비스를 대체할 만하다고 인식하는 것이 높을수록 유료방송 서비스에 대한 OTT 서비스의 경쟁 압력이 높아지고 유료방송 가입자들은 유료방송 서비스를 해지하고 OTT 이용으로 옮겨갈 가능성은 높아진다.

- 6) 유료방송 일평균 이용시간(합계)이 2020년에 증가한 것은 코로나19 확산으로 인해 옥내 TV시청이 늘어났기 때문이다. 그 이후 이용시간은 다시 감소하는 추이를 보인다.

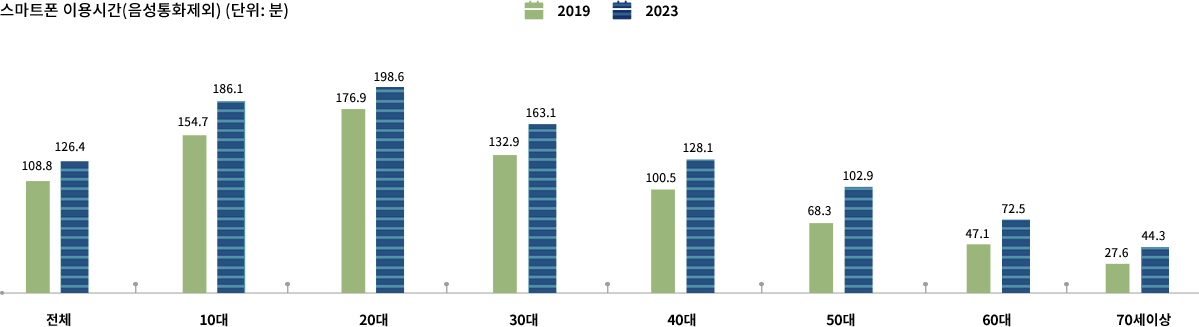

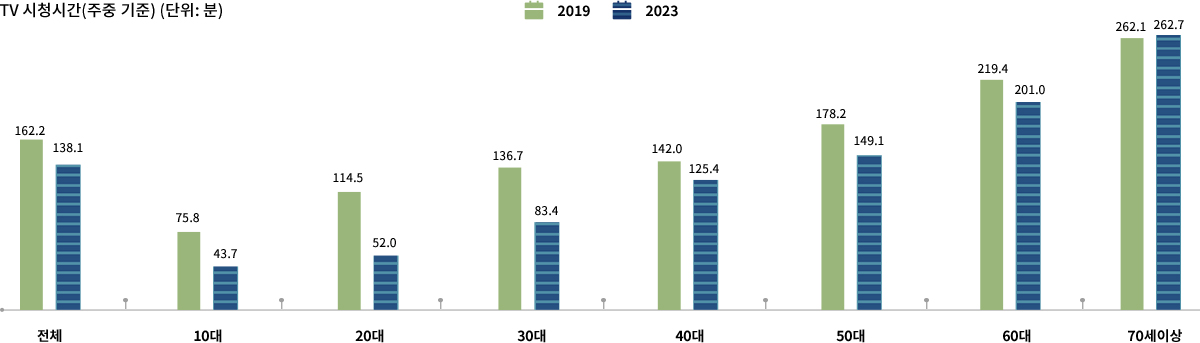

2-2. 동영상 시청행태의 변화(TV‧실시간 → 모바일‧비실시간)

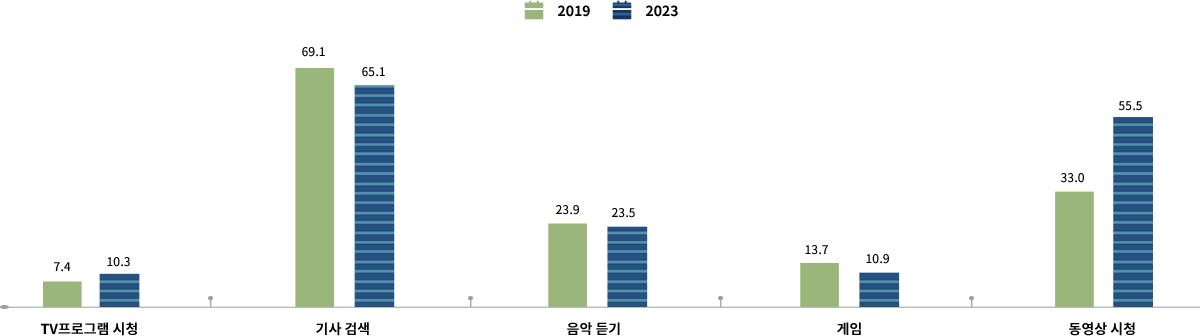

유료방송 가입자의 감소는 이용자들의 동영상 시청행태가 전반적으로 변화했기 때문에 일어난 현상이다. OTT 이용이 확산되면서 이용자들의 동영상 시청행태가 TV, 실시간 콘텐츠 위주에서 모바일, 비실시간 콘텐츠 위주로 전환되었다. KISDI(2024)의 설문조사 결과에 의하면, 스마트폰 보유율은 2010년 3.8%에서 2014년 77.0%로 급증했으며 2023년에는 94.8%로 대다수의 국민이 스마트폰을 이용하고 있다. 같은 조사에서 하루 평균 스마트폰 이용시간(음성통화 제외)은 2019년 108.8분에서 2023년 126.4분으로 약 17.6분 증가한데 비해, TV 시청시간(주중 기준)은 2019년 162.2분에서 2023년 138.1분으로 24.1분이 감소했다. 특히 이러한 경향은 OTT 이용에 익숙한 젊은 층에서 더 크게 나타났으며 20대의 경우 하루 평균 TV 시청시간이 2019년 114.5분에서 2023년 52.0분으로 62.5분이나 감소했다(KISDI, 2024). 이와 같이 스마트폰 이용시간이 늘면서, 동영상 콘텐츠를 스마트폰, 태블릿PC 등 모바일 기기로 시청하는 행태도 늘어났다. 스마트폰을 통해 TV프로그램 이외 동영상을 시청(주 5일 이상 이용)하는 이용자들의 비율은 2019년 33.0%에서 2023년 55.5%로 증가했고, TV프로그램을 시청하는 이용자들의 비율도 7.4%에서 10.3%로 증가했다.

그리고 사람들의 동영상 콘텐츠 시청행태는 실시간 콘텐츠 시청에서 비실시간 콘텐츠 시청으로 변화하고 있다. 실시간 방송채널 중심의 유료방송 서비스와 달리 OTT는 비실시간 콘텐츠가 중심이다. 국내 토종 OTT 서비스들이 일부 실시간 방송채널을 제공하고 있기는 하지만 이용자들은 실시간 방송채널보다 비실시간 VOD를 더 많이 이용하고 있다. 방송통신위원회(2023)에 의하면 OTT 서비스 이용자들의 실시간, 비실시간 콘텐츠 시청비율은 각각 27.6%, 72.4%였다. 넷플릭스, 티빙, 웨이브, 쿠팡플레이 등 SVOD뿐만 아니라 유튜브 등 AVOD를 통해서도 유료방송 서비스에서 제공하는 방송채널 콘텐츠와 동일하거나 유사한 수준의 영화, 드라마, 뉴스, 스포츠 콘텐츠를 시청할 수 있기 때문에 이용자들에게는 본방사수를 해야 하는 실시간 방송채널을 굳이 시청하지 않아도 된다. 방송채널사업자의 시간표(편성표)에 자신의 시간을 맞출 필요 없이 자신의 라이프 패턴을 그대로 유지하면서 남는 시간에 원하는 콘텐츠를 이용할 수 있기 때문에 비실시간 콘텐츠를 시청하는 것이 더 상대적 이점이 있다.

이상에서 얘기한 바와 같이 모바일 기기를 활용하여 비실시간 콘텐츠를 시청하는 이용행태가 보편화되면서, 이용자들은 TV 수상기를 활용하여 유료방송 서비스(실시간 콘텐츠)를 이용할 필요성을 점차 느끼지 못하게 되었다. 컨슈머인사이트(2023)에서 실시한 설문조사의 결과에 의하면, 유료방송 가입자 중에 코드커팅을 고려하는 사람의 비율은 37%에 이르렀는데, 이들이 코드커팅을 고려하고 있는 이유는 1위가 TV를 보는 일이 줄어서(31%), 2위가 TV에 볼 만한 것이 별로 없어서(30%), 3위가 OTT로 충분해서(27%)였다. 모바일 기기를 통해 OTT 서비스로 비실시간 콘텐츠를 시청하게 되면서, TV를 보는 시간이 줄고 TV에서 OTT보다 더 볼 만하고 차별화된 콘텐츠를 찾기 어렵게 되면서 유료방송 서비스를 가입할 필요성을 그다지 느끼지 못하고 있다고 해석할 수 있다.

2-3. 1인 가구의 증가와 이들의 낮은 유료방송 가입률

표1에서 보는 바와 같이, 국내 1인 가구 수는 2인 가구, 3인 가구, 4인 이상 가구와 비교하여 전체 가구 수 대비 가장 큰 비율을 차지하고 있으며 그 비율은 매년 증가하고 있다. 반면에 3인 가구, 4인 이상 가구 비율은 매년 줄고 있다.

| 연도 | 1인 가구 | 2인 가구 | 3인 가구 | 4인 가구 | 합계 | |||||

|---|---|---|---|---|---|---|---|---|---|---|

| 가구 수 | 비율(%) | 가구 수 | 비율(%) | 가구 수 | 비율(%) | 가구 수 | 비율(%) | 가구 수 | 비율(%) | |

| 2015 | 5,203,440 | 27.2 | 4,993,818 | 26.1 | 4,100,979 | 21.5 | 4,812,793 | 25.2 | 19,111,030 | 100.0 |

| 2016 | 5,397,615 | 27.9 | 5,067,166 | 26.2 | 4,151,701 | 21.4 | 4,751,214 | 24.5 | 19,367,696 | 100.0 |

| 2017 | 5,618,677 | 28.6 | 5,260,332 | 26.7 | 4,178,641 | 21.2 | 4,616,225 | 23.5 | 19,673,875 | 100.0 |

| 2018 | 5,848,594 | 29.3 | 5,445,691 | 27.3 | 4,203,792 | 21.0 | 4,481,111 | 22.4 | 19,979,188 | 100.0 |

| 2019 | 6,147,516 | 30.2 | 5,663,330 | 27.8 | 4,217,736 | 20.7 | 4,314,606 | 21.2 | 20,343,188 | 100.0 |

| 2020 | 6,643,354 | 31.7 | 5,864,525 | 28.0 | 4,200,629 | 20.1 | 4,218,202 | 20.2 | 20,926,710 | 100.0 |

| 2021 | 7,165,788 | 33.4 | 6,076,549 | 28.3 | 4,169,956 | 19.4 | 4,036,170 | 18.8 | 21,448,463 | 100.0 |

| 2022 | 7,502,350 | 34.5 | 6,260,692 | 28.8 | 4,184,540 | 19.2 | 3,825,925 | 17.6 | 21,773,507 | 100.0 |

1인 가구가 증가하고 전체 가구 내에서 비율이 증가하는 것은 유료방송 가입자 수가 증가를 멈추고 다시 감소하게 하는 원인이 될 수 있다. 1인 가구는 가구 구성원이 적기 때문에 유료방송 및 결합상품을 가입할 동기가 다른 유형의 가구에 비해 적다. 정보통신정책연구원(KISDI)의 조사 결과에 따르면, 1인 가구는 TV 보유율이 90.4%로 다른 유형의 가구에 비해 가장 낮고7), TV 시청비율은 69.5%, TV 수상기를 통한 지상파프로그램 시청비율도 79.2%로 가장 낮다8)(KISDI, 2023). 반면에 휴대폰 보유율은 99.5%로 다른 유형의 가구에 비해 가장 높고 데스크탑, 노트북으로 지상파 방송프로그램을 시청하는 비율도 16.7%로 가장 높다. 요컨대, 1인 가구는 다른 유형의 가구에 비해 TV 수상기 이용 비율이 낮고, 모바일 기기를 활용한 동영상 시청 비율이 높다. 2022년을 기준으로, 1인 가구의 유료방송 가입률은 85.3%로 1세대 가구(97.1%), 2세대 가구(96.0%), 3세대 가구(98.7%)에 비해 가장 낮다. 그리고 이러한 경향은 코로나19를 지난 이후 해가 지나면서 더 뚜렷해지고 있다. 1인 가구의 유료방송 가입률은 2021년 88.2% → 2022년 85.3% → 2023년 83.9%로 점차 감소 중이다.

이와 같이 국내 전체 가구에서 1인 가구의 비율이 증가하고 그들의 유료방송 가입률이 상대적으로 저조한 것은 유료방송 가입자가 줄어드는 원인이 될 수 있다.

- 7) 가구 유형별 TV 보유율 : 1인 가구(90.4%), 1세대 가구(98.4%), 2세대 가구(97.7%), 3세대 가구(100.0%), 전체 평균(95.4%)

- 8) 가구 유형별 TV 시청비율(주 5일 이상 이용비율) : 1인 가구(69.5%), 1세대 가구(92.6%), 2세대 가구(71.4%), 3세대 가구(77.4%); TV 수상기를 통한 지상파 시청 비율 : 1인 가구(79.2%), 1세대 가구(96.0%), 2세대 가구(89.9%), 3세대 가구(93.3%)

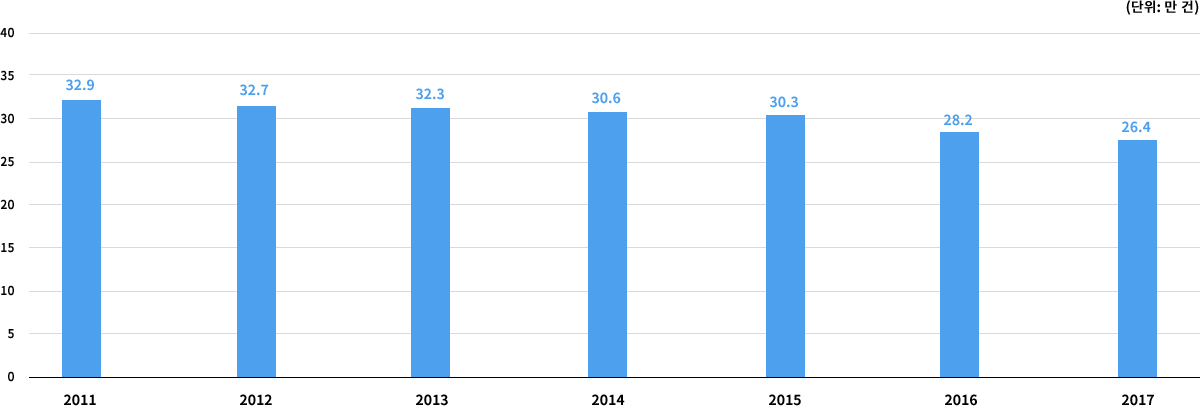

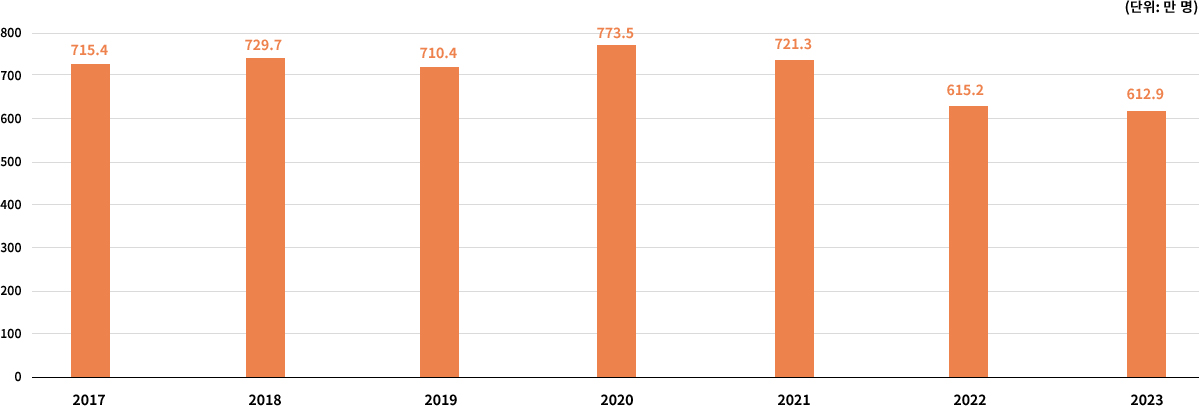

2-4. 결혼‧이사 건수의 감소

오랫동안 지속되고 있는 혼인 건수의 감소와 최근 주택경기 침체로 인한 이사 건수의 감소도 유료방송 가입자 수가 감소하는 원인이 될 수 있다. 일반적으로 혼인과 이사가 활발할수록 개인들의 유료방송 신규 가입은 늘어나는 것으로 알려져 있다(한국경제, 2023). 그러나 국내 혼인 건수는 2012년부터 계속 줄어드는 양상을 보이고 있으며, 2022년에는 19만 1,690건을 기록하여 10년 전인 2013년(32만 2,807건)에 비해 40%나 감소했다. 2023년에는 19만 3,673건으로 전년대비 1,983건 늘긴 했지만 이것은 코로나19로 미뤄왔던 결혼이 진행된 것으로 인한 일시적인 현상으로 분석되고 있다(한국경제, 2023). 최근 주택시장 침체의 영향으로 이사 건수도 줄어들었는데(경향신문, 2024) 전년대비 이사 건수가 급등한 2020년 이후 계속 감소하여 2023년에는 612만 8,738명을 기록했고 이는 2020년(773만 5,491명) 대비 20.8%가 감소한 수치이다.

이와 같이 2023년에 혼인의 감소와 이사 건수의 감소가 동시에 일어난 것도 유료방송 가입자가 증가하지 않은 원인이 될 수 있다.

2-5. 실질소득 감소 등 경제적 여건

소득은 코드커팅에 영향을 미치는 중요한 요인으로 알려져 있다(Kovacs & Jansen, 2015; Banerjee et al., 2013). 국내 경제가 둔화되고 그로 인해 소득이 감소할 경우 소비자들은 지출을 줄이려고 할 것이기 때문에 미디어 이용 및 가입률 전반에 영향을 미칠 수 있다. 2023년 2분기를 기준으로, 국내 가계 월평균 소득은 전년대비 0.8% 줄어들면서 8분기 만에 감소세를 보였다(한겨레신문, 2023). 여기에 고물가와 고금리로 인해 가구당 실질 가처분소득은 월평균 345만 850원으로 1년 전보다 5.9%감소했고, 이는 관련 통계 작성이 시작된 2006년 이후 가장 큰 낙폭이었다. 가계소득 사정이 나빠지면서 실질 소비지출은 10분기 만에 역성장을 기록했다(한국경제, 2023).

이와 같이 소득이 줄어들 경우, 앞에서 설명한 미디어 지출에 영향을 줄 수 있으며 이러한 영향은 특히 1인 가구에 크게 나타날 수 있다. 전술한 바와 같이 1인 가구는 가족 구성원의 수가 적고 주거 공간이 협소하여 TV 보유율과 유료방송 가입율이 전반적으로 낮다.

3. 유료방송 가입자는 계속 감소할 것인가?

이번 유료방송 가입자 감소는 케이블TV, 위성방송 가입자의 감소, IPTV 가입자의 성장 둔화로 인한 것이고 이것은 비교적 수년 전부터 진행되어 온 추세이기 때문에 특별한 외부요인이 작용하지 않는 한 중장기적으로 이러한 경향은 계속될 가능성이 높아 보인다.

앞에서 열거한 사항 중에 이사 건수의 감소, 실질소득의 감소는 주택시장 또는 경제 여건에 따라 악화와 호전을 반복할 것이므로 유료방송 가입자의 증가 또는 감소에 일정 부분 영향을 미칠 수 있다. 그러나 OTT와 유료방송 간의 대체성 인식, 모바일‧비실시간 콘텐츠로의 동영상 시청행태 변화, 1인 가구의 증가와 이들의 유료방송 가입률 저조, 혼인 건수의 감소와 같은 현상은 비교적 오래전부터 지속되어 온 것이기 때문에 전체 유료방송 가입자 수는 단기적으로 등락은 있을 수 있어도 중장기적으로는 감소하는 경향을 보일 것으로 예상된다. 현재 10~20대 중 아예 유료방송 서비스를 이용하지 않는 코드 네버(cord nevers)9) 경향의 이용자들이 시간이 지난 후에 가구를 형성하게 되면서 유료방송 가입자 수가 더욱 감소할 여지도 있다.

한편 이 와중에 SO의 기술중립성 도입은 케이블TV 가입자 수의 감소를 완화시키거나 경우에 따라서는 SKB(SO)의 사례와 같이 가입자 수를 증가시키는 요인으로 작용할 수 있을 것으로 보인다. 기술중립성 도입으로 SO들은 IP 방식의 서비스 제공이 가능하여 채널 수 확대와 신규 콘텐츠 수용이 용이해진다. 따라서 기존과 동일한 요금으로 이용자 편익을 증대할 수 있는 상품 출시가 가능하게 되어 가입자 확보에 유리할 수 있다. 요컨대, SO의 기술중립성 도입, 주택시장과 경제 여건의 호전은 유료방송 가입자 수가 증가하는 요인으로 작용할 수 있으나 중장기적으로는 가입자 수의 감소를 피하기 어려울 것으로 보인다.

유료방송 가입자 감소 또는 성장 정체는 유료방송사업자의 수신료 수익 감소를 가져올 뿐만 아니라 홈쇼핑 송출수수료를 낮추는 압력으로 작용할 수 있다. 그리고 이것은 유료방송사업자의 방송사업매출을 감소시키거나 증가를 둔화시킬 수 있다. 유료방송사업자의 방송사업매출 증가율은 2018년 8.0% → 2019년 5.7% → 2020년 5.0% → 2021년 3.9% → 2022년 2.7%로 점차 감소하는 추세이다. 이런 추세라면 향후 방송사업매출 증가율도 계속 감소할 것으로 예상할 수 있다. 유료방송사업자의 방송사업매출 감소 또는 증가율 둔화가 지속될 경우 이들이 콘텐츠(프로그램) 투자를 소극적으로 하게 되어 방송콘텐츠의 질과 다양성에 부정적인 영향을 미칠 수 있다. 그뿐만 아니라 국내 방송시장 전체의 규모를 축소시킴으로써 플랫폼 기업들의 경쟁력이 전반적으로 저하될 것도 우려된다.

- 9) 코드 네버(cord never) : 유료방송 서비스에 가입한 적이 없으며, OTT 서비스만을 이용하는 사람

4. 마치며

2023년 하반기 유료방송 가입자 감소는 갑자기 등장한 어떤 특정한 요인 때문이 아니라 그동안 지속되어 온 IPTV 가입자의 증가 둔화, 케이블TV 및 위성방송 가입자 감소 추세의 연장선상에서 해석될 수 있다. 전술한 바와 같이 이러한 추세가 계속될 경우 국내 유료방송사업자뿐만 아니라 방송시장 전반에 영향을 미칠 수 있는 만큼 관련 업계의 현명한 대처가 필요해 보인다.

이번 현상을 OTT 이용으로 인해 유료방송 가입을 해지하는 코드커팅으로 설명하는 데는 신중을 기할 필요가 있다. OTT 특히 SVOD 이용이 늘면서, 개별가입자가 2021년 하반기부터 계속 감소하고 있고 복수가입자도 증가를 멈췄지만 실제로 OTT 이용자들이 유료방송 가입을 해지했는지 여부는 보다 실증적인 연구를 통해 밝힐 필요가 있다. 그리고 국내에서 실제로 ‘제로TV 가구’10)의 확산이 시작되고 있는지에 대해 추가적인 연구들이 있어야 할 것으로 생각된다.

- 10) 제로TV 가구는 안테나, 케이블 셋톱박스, 위성수신기, 광대역 등 전통적인 수단을 통해 동영상을 시청하지 않는 가구를 말한다(김민철, 2013). 쉽게 얘기해서 TV수상기가 아예 없거나 있더라도 전통적인 방송서비스를 이용하지 않는 가구이다.

참고문헌

- 1)경향신문(2024. 1. 30). 인구 줄고, 이동 줄었지만... 젊은층 ‘수도권 쏠림’은 7년째 계속.

- 2)과학기술정보통신부(2021. 5. 26). ’21년 상반기 유료방송 가입자 수 및 시장점유율 발표. 보도자료.

- 3)과학기술정보통신부(2024. 5. 16). ’23년 하반기 유료방송 가입자 수 3,631만. 보도자료.

- 4)김민철(2013). 제로TV가구의 현황과 이슈. KISDI Premium Report, 13-07.

- 5)뉴시스(2024. 5. 16). KT, IPTV 가입자 수 첫 ‘마이너스’... 케이블TV선 SKB ‘나홀로 플러스’.

- 6)매일경제(2022. 11. 28). 1인 가구 늘어나면서... 유료방송 복수 가입자 첫 개별가입자 추월.

- 7)방송통신위원회(2022). 2022 방송매체 이용행태 조사.

- 8)방송통신위원회(2023). 2023 방송매체 이용행태 조사.

- 9)방송통신위원회(2024). 2023년도 방송시장 경쟁상황 평가.

- 10)최민재(2013). 스마트폰 방송 및 동영상 서비스의 가정 TV 시청 대체효과 연구. 한국방송학보, 27(3), 172-205.

- 11)한겨레신문(2023. 8. 24). 2분기 가구 월평균 소득 0.8%↓... 가처분소득은 최대폭 감소.

- 12)한국경제(2023. 8. 24). 가계 가처분소득, 17년 만에 최대폭 감소.

- 13)KISDI(2022). OTT 무료 및 유료(단·복수) 이용자 비교 분석. KISDI STAT, 22-10.

- 14)KISDI(2023). 1인 가구의 확산과 미디어 이용 변화. KISDI STAT, 23-10.

- 15)KISDI(2024). 스마트폰과 TV의 시간 점유율 경쟁. KISDI STAT, 24-01.

- 16)KOSIS 홈페이지.

- 17)Lee, S. Y., Lee, S. W., & Kim, C.(2016). Time displacement effect of online video services on other media in South Korea. Telematics and Informatics, 33(2), 247-255.